医療法人の事業承継を成功させるポイントを専門家が解説しています。「持分あり・なし」による対策の違いから、経営者保証の引き継ぎ、役所への届出スケジュールまで実務の流れを詳しく紹介します。

目次

- 医療法人の事業承継とは

- 医療法人を取り巻く状況

- 一般的な事業承継との違い

- 医療法人と株式会社の違い

- 医療法人の事業承継はなぜ難しいのか

- 医療法人の事業承継の種類

- 親族承継

- 院内承継

- 第三者への承継(M&A)

- 医療法人の事業承継で引き継ぐ3つの要素

- 経営権

- 事業用資産

- 権利と義務

- 「持分あり」と「持分なし」の違い

- 持分あり医療法人の事業承継

- 持分なし医療法人の事業承継

- 認定医療法人制度と事業承継税制

- 医療法人の事業承継スキームの流れ

- 1. 現状分析と評価

- 2. 承継計画の策定

- 3. 承継計画の実行

- 4. 役所への手続き

- 医療法人の事業承継のポイント

- 1. 持分の評価額が高額になる可能性がある

- 2. 行政庁への届出と許認可が必須

- 3. 専門家をうまく頼ってリスクを解消

- まとめ

医療法人の事業承継とは

医療法人の事業承継は、病院や診療所(クリニック)を経営する「医療法人」の経営権や資産を、現在の理事長から後継者へと引き継ぐ一連のプロセスを指します。

医療法人の事業承継は、単に理事長の椅子を譲ればよいというものではなく、行政庁への認可手続き、出資持分の移転、金融機関の連帯保証の引き継ぎなど、法務・税務・財務の多面的な手続きが必要です。

医療法人は、医療法に基づき設立される法人であり、非営利性が求められるなど、一般的な株式会社とは大きく異なります。そのため、事業承継においても、医業の継続性や地域医療への影響が重視され、行政の関与が強いのが特徴です。

医療法人を取り巻く状況

厚生労働省の統計によると、日本国内の医療法人は、2025年時点で59,419法人あり、右肩上がりで増え続けています。

多くの医療機関が個人開業から法人化し、地域医療の中核を担う存在として定着しているといえるでしょう。

年度 | 医療法人の総数 |

|---|---|

2016年 | 51,958 |

2017年 | 53,000 |

2018年 | 53,944 |

2019年 | 54,970 |

2020年 | 55,674 |

2021年 | 56,303 |

2022年 | 57,141 |

2023年 | 58,005 |

2024年 | 58,902 |

2025年 | 59,419 |

しかし、一方で、多くの医療法人で代替わりの時期を迎えているという課題があります。

以下の表は、非営利、公益法人などを除いた一般企業の経営者の平均年齢を5年ごとの推移で示したデータですが、経営者の高齢化は、医療法人も例外ではありません。

年 | 社長の平均年齢 |

|---|---|

1995年 | 55.4歳 |

2000年 | 56.6歳 |

2005年 | 57.7歳 |

2010年 | 58.4歳 |

2015年 | 59.2歳 |

2020年 | 60.1歳 |

2025年 | 60.7歳 |

出典:帝国データバンク「全国「社長年齢」分析調査(2024年)」

高齢化が進んでいるにもかかわらず、医療法人の理事長は原則として医師免許か歯科医師免許を持つ必要があるため、候補者が限定され、承継がスムーズに進まない現状があります。

一般的な事業承継との違い

医療法人の事業承継が難しく特殊だといわれる最大の理由は、医療法という特別法に縛られている点にあります。

一般的な株式会社(営利法人)の承継と比較することで、その特殊性が浮き彫りになります。

医療法人と株式会社の違い

医療法人は、大きく財団と社団に区分され、さらに社団医療法人は「持分あり社団法人」と「持分なし社団法人」の2つに分かれます。

ここでは例として、持分あり社団医療法人と株式会社の違いを示します。

| 項目 | 医療法人(社団・持分あり) | 株式会社 |

|---|---|---|

| 根拠法 | 医療法 | 会社法 |

| 設立の認可 | 都道府県知事の認可が必要 | 公証人の定款認証+登記のみ |

| 営利性 | 非営利(剰余金の配当禁止) | 営利(配当可能) |

| 最高意思決定機関 | 社員総会 | 株主総会 |

| 議決権 | 1人1議決権(出資額に関係なし) | 1株1議決権(出資額に比例) |

| 役員の名称 | 理事・監事(トップは理事長) | 取締役・監査役(トップは代表取締役) |

| 出資の単位 | 出資持分 | 株式 |

このうち、特に重要なのが、議決権と配当の違いです。

株式会社では、多くの株を持つオーナー社長が強力な決定権を持ちますが、医療法人の社員総会では、出資額にかかわらず「社員1人につき1票」の議決権しか持ちません。

また、医療法人は、剰余金の配当が禁止されています。利益が出ても配当として外部に出せないため、長年経営を続けている黒字の医療法人は、内部に利益剰余金が多額に蓄積されている傾向があります。これが、後述する「出資持分の評価額高騰」を招き、承継時の税負担を重くする要因となります。

医療法人の事業承継はなぜ難しいのか

株式会社との違いを踏まえると、医療法人の承継特有の難しさは以下の3点に集約されます。

1.許認可の壁(行政手続きの複雑さ)

理事長の交代や定款の変更には、都道府県知事への届出や認可が必要です。

行政手続きには事前相談から完了まで数ヵ月を要することも珍しくありません。

2.複雑な出資持分の取り扱い

2007年(平成19年)の医療法改正以前に設立された「持分あり医療法人」の場合、出資持分は相続税・贈与税の対象になります。

内部留保が厚い法人では、持分評価額が数億円~数十億円にのぼることもあり、後継者が納税資金を用意できずに承継が頓挫するリスクが生じます。

3.医師資格の必須性

医療法人の理事長は、原則として「医師または歯科医師」でなければなりません。例外的に、都道府県知事の認可を受ければ非医師も可ですが、ハードルは高いです。

そのため、優秀な経営手腕を持つ親族がいても、医師免許ないし歯科医師免許がなければスムーズにトップに就任できないという人的制約があります。

医療法人の事業承継の種類

医療法人の事業承継は、誰に引き継ぐかによって、以下の3つのパターンに分類されます。

それぞれにメリット・デメリットがあり、法人の状況や理事長の家族構成によって最適な選択肢は異なります。

- 親族承継

- 院内承継

- 第三者への承継(M&A)

それぞれについて、解説します。

親族承継

現理事長の子どもや配偶者、兄弟などの親族に承継する方法です。最も一般的で、心情的にも受け入れられやすいパターンといえます。

親族承継のメリットとしては、幼い頃から病院を見て育っている場合が多く、理念や方針を引き継ぎやすい点があります。また、従業員や患者、取引先からの理解が得やすく、反発が少ない点や、早い段階から教育や準備期間を設けることができる点もメリットでしょう。

一方、デメリットとしては、後継者候補が医師免許か歯科医師免許を取得できるとは限らない点が最大の懸念点です。また、本人が承継を希望しない可能性もあるほか、親族内に複数の候補者がいる場合、後継者争いに発展するリスクも考えられます。

院内承継

勤務医や副院長などの内部スタッフに承継する方法です。

院内承継のメリットは、法人の診療方針や内情を熟知しており、経営の連続性を保ちやすい点です。従業員や患者との信頼関係がすでに構築されていることも、大きな利点といえます。

ただし、院内承継では、後継者に、出資持分を買い取るための資金力がないケースも多いです。その場合、後継者は数億円単位の借入が必要になることもあります。さらに、現理事長に紐づけられている金融機関からの個人保証債務を、後継者が引き継ぐことに難色を示すリスクも考えられます。

第三者への承継(M&A)

親族にも院内にも後継者がいない場合、他の医療法人や、一般企業などの第三者に経営権を譲渡する方法が考えられます。医療法人に限ったことではないですが、近年では、後継者不在の解決策としてM&Aが普及しつつあります。後継者不足に悩んでいるなら、検討の余地があるでしょう。

第三者承継のメリットは、後継者不在の問題を解決でき、廃業を回避できる点です。また、経営権の譲渡にあたっては、現理事長は出資持分の譲渡によりキャピタルゲインを得られる可能性もあります。譲渡先によっては、経営基盤の強化や採用力の向上も期待できるかもしれません。

一方、デメリットとしては、譲渡価格や従業員の雇用維持など、希望する条件で買い手が見つかるとは限らない点が挙げられます。さらに、M&A後に、経営方針や組織文化の違いから、既存スタッフの離職を招く恐れや、患者が経営母体の変更に不安を感じ、離れてしまうリスクも否定できません。

医療法人の事業承継で引き継ぐ3つの要素

医療法人の事業承継では、大きく分けて、以下の3つの要素を後継者に引き継ぎます。

- 経営権

- 事業用資産

- 権利と義務

それぞれについて、解説します。

経営権

医療法人の経営権は、株式会社のように株式の保有割合だけで決まるものではありません。「社員」と「役員」という、2つの地位を引き継ぐ必要があります。

社員は、医療法人における最高意思決定機関である社員総会の構成員であり、重要事項の決定権を持ちます。また、役員(理事・理事長)の地位は、実際の業務執行を行う権限です。

このうち、社員の地位については、医療法人では「社員1人につき1議決権」が原則であるため、後継者が理事長になっても、敵対的な社員が多数を占めていると、解任されるリスクがあります。後継者が社員総会で理事長に選任されるよう、社員の入れ替えを行うことも検討しなければいけないかもしれません。

事業用資産

診療を継続するために必要な資産を引き継ぎます。

医療法人名義の医療機器、医薬品、建物、運転資金などは、代表者が変わっても、法人の所有物としてそのまま利用できます。

実務に置いて問題となりやすいものとして、理事長個人が所有し、法人に貸し付けている不動産があります。これらは、事業承継のタイミングで、法人による買い取りを行うか、あるいは相続や贈与によって後継者個人へ名義を変更するか、慎重な検討が必要です。

権利と義務

事業承継では、法人格に紐づいている、以下のような契約関係や債務も引き継がれます。

- 金融機関からの借入金

- 診療報酬債権

- 雇用契約・リース契約

留意したいのは、金融機関の借入金に対する、理事長の個人保証(連帯保証)です。

これを後継者が引き継ぐのか、あるいは金融機関にかけあって解除できるかは、後継者の承継意思に関わる大きな焦点となるでしょう。

「持分あり」と「持分なし」の違い

2007年(平成19年)4月の医療法改正以前に設立された法人は、定款に「退社時の出資持分払戻請求権」や「解散時の残余財産分配請求権」が定められており、これを「持分あり医療法人」と呼びます。

一方、改正以降に設立された法人は、これらを持たない「持分なし医療法人」として設立することが義務付けられました。現在は、新設法人のすべてが「持分なし」です。

医療法人の事業承継を複雑にしている最大の要因が、この「出資持分」の存在です。どちらのタイプに該当するかによって、事業承継の難易度と対策が全く異なります。

持分あり医療法人の事業承継

「持分あり」の場合、出資持分は株式会社の株式と同様に、相続や贈与の対象となり、評価額に応じた税金が発生します。医療法人の経営が長年にわたって順調で、内部留保が蓄積されている場合、出資持分の評価額はそれだけ高くなります。

後継者は、相続や贈与で持分を引き継ぐにせよ、買い取るにせよ、巨額の資金が必要になります。この「株価(持分価格)対策」こそが、事業承継における最重要テーマとなります。

持分なし医療法人の事業承継

「持分なし」の場合、そもそも出資持分という概念が存在しないため、財産権としての承継は発生しません。従って、持分に対する相続税や贈与税も発生せず、 主に「経営権(役員・社員の地位)」の引き継ぎと、行政への届出が、事業承継の中心となります。

ただし、持分なし医療法人においても、行政庁の認可プロセスは厳格に行う必要がある点に留意しましょう。

認定医療法人制度と事業承継税制

持分あり医療法人の承継における重い税負担を軽減するために、国が用意している制度があります。それが「認定医療法人制度」です。

一般の株式会社には、事業承継時の税負担を軽減する「事業承継税制」が存在します。しかし、同税制は、医療法人の出資持分には適用できません。医療法人の持分は株式ではないためです。その代わりに設けられたのが、認定医療法人制度です。

認定医療法人制度では、持分あり医療法人が、期限内に持分なし医療法人へ移行する計画を立て、認定を受けることで、出資持分にかかる贈与税・相続税が猶予・免除される制度です。

本来であれば、持分ありから持分なしへ移行すると、持分相当額に対して「みなし贈与税」がかかるリスクがありますが、この制度を使えば非課税で移行が可能になります。

ただし、認定医療法人制度を適用するには、以下のような要件を満たす必要があります。

- 移行計画が社員総会において議決されたものであること

- 出資者等の十分な理解と検討のもとに移行計画が作成され、持分の放棄の見込みが確実と判断されることなど、移行計画の有効性及び適切性に疑義がないこと

- 移行計画に記載された移行期限が5年を超えないものであること

さらに、法人運営についても、以下の要件が設けられています。

- 法人関係者に対し、特別の利益を与えないこと

- 役員に対する報酬等が不当に高額にならないような支給基準を定めていること

- 株式会社等に対し、特別の利益を与えないこと

- 遊休財産額は事業にかかる費用の額を超えないこと

- 法令に違反する事実、帳簿書類の隠ぺい等の事実その他公益に反する事実がないこと

- 社会保険診療等(介護、助産、予防接種含む)にかかる収入金額が全収入金額の80%を超えること

- 自費患者に対し請求する金額が、社会保険診療報酬と同一の基準によること

- 医業収入が医業費用の150%以内であること

これらの厳しい要件を満たし、認定を受けた後も、6年間は要件を満たし続けなければなりません。違反すると認定が取り消され、猶予されていた税金が一括で課税されるリスクがあります。

認定医療法人制度を適用すべきかどうかは、承継後も見据えた長期的なシミュレーションが不可欠です。

なお、認定医療法人制度は時限措置ですが、複数回にわたって延長を繰り返しています。2025年12月時点では、2026年12月31日が期限です。

出典:厚生労働省「「持分なし医療法人」への移行促進策(延長・拡充)のご案内について 〔パンフレット〕」

医療法人の事業承継スキームの流れ

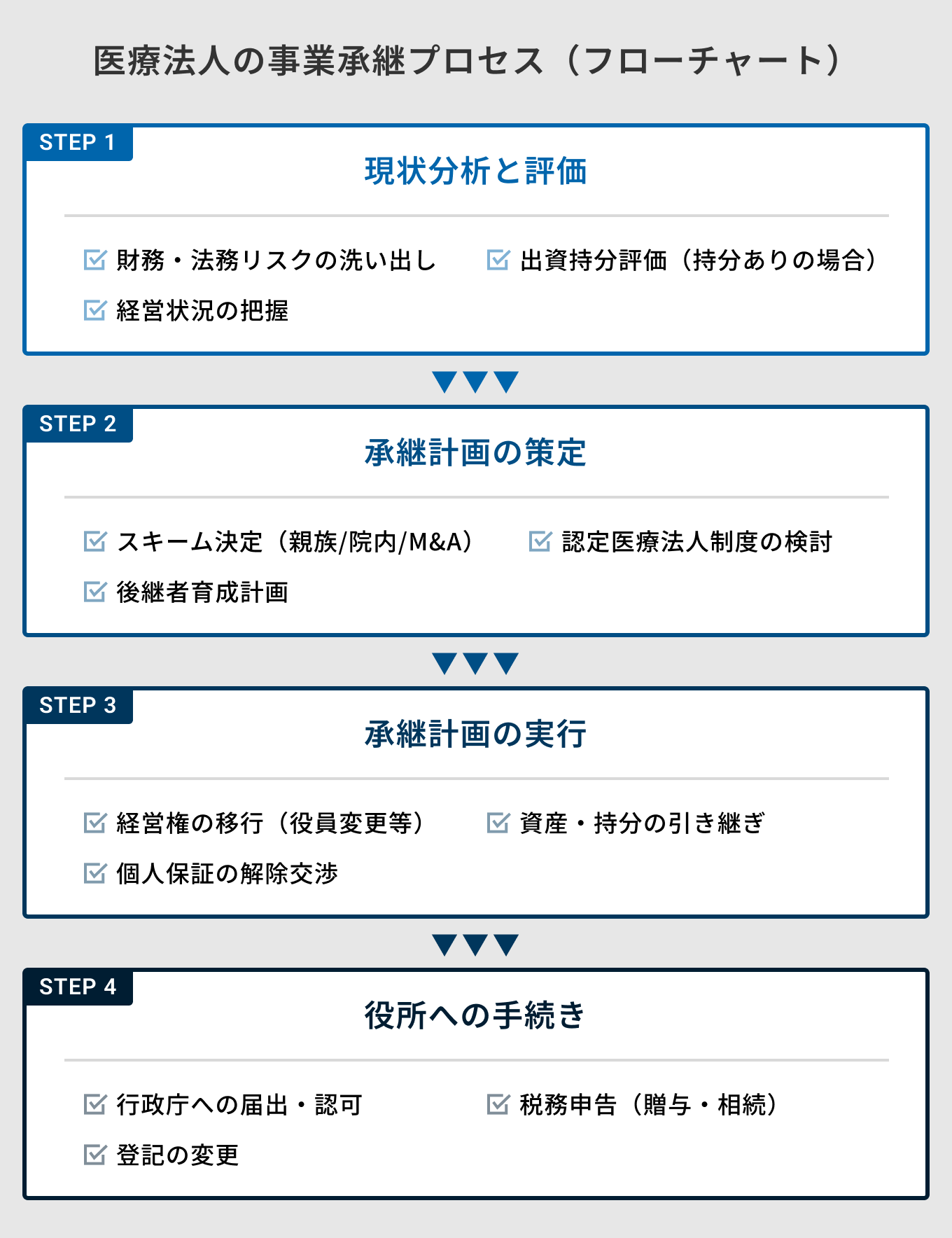

ここでは、一般的な事業承継のステップを、以下の4段階で解説します。

準備開始から完了までは、短くても1年、長ければ3〜5年以上の期間が必要です。

- 現状分析と評価

- 承継計画の策定

- 承継計画の実行

- 役所への手続き

それぞれのステップについて、解説します。

1. 現状分析と評価

まずは、事業承継に向けて、法人が現在置かれた状況の「見える化」を行います。

チェックするのは、主に以下のような項目です。

項目 | チェック内容 |

|---|---|

財務分析 | 決算書を確認し、借入金残高や収益性を把握 |

持分の評価 | 「持分あり」の場合、現時点での出資持分評価額(株価)を算定 |

リスクの洗い出し | 定款の記載内容、登記の不備、未払い残業代など、潜在的な法務・労務リスクを確認 |

2. 承継計画の策定

現状の把握と分析が終わったら、次はその結果を基に、「いつ」「誰に」「どのように」引き継ぐかの計画を立てます。

持分あり医療法人であれば、持分ありのまま承継するか、認定医療法人制度を使って持分なしへ移行するかなどを決定します。

後継者教育についても、ここで計画を立てます。診療だけでなく、経営ノウハウの伝授や、関係者(スタッフ・取引先)へどう紹介し、人脈を引き継いでいくかも、考えなければなりません。

事業承継が成功するか失敗するかは、承継計画にかかっているといっても過言ではありません。専門家の力も借りて、万全の計画を構築しましょう。

3. 承継計画の実行

計画に基づき、法務・財務の手続きを実行します。

社員総会および理事会を開催し、役員の改選、新理事長の選任決議を行います。同時に、退任する役員の辞任届や、社員の入退社手続きを整備します。

持分ありの場合は、生前贈与や売買契約によって出資持分を後継者に移転します。不動産等の名義変更もこの段階で進めます。

さらに、金融機関と交渉し、現理事長の個人保証を解除、または新理事長へ書き換えます。その際には、「経営者保証に関するガイドライン」を利用し、個人保証の解除を求めて交渉することも考えられるでしょう。

4. 役所への手続き

医療法人の承継手続きの総仕上げです。

行政庁への届出・認可の手続きとしては、以下のようなものがあります。

- 役員変更届を都道府県知事(または保健所)へ提出

- 定款を変更する場合は、定款変更認可を保健所へ申請

- 管理者(院長)が変わる場合、診療所開設届の変更を保健所へ提出

持分の承継に伴い、贈与や相続が発生した場合は、税務申告を行います。認定医療法人制度を利用する場合は、厚生労働省への報告に加え、税務署への届出も必須です。

理事長の変更は登記事項であるため、法務局での変更登記(就任から2週間以内)も、忘れずに行いましょう。

医療法人の事業承継のポイント

医療法人の事業承継を失敗させないためのポイントとして、以下の3つが挙げられます。

- 持分の評価額が高額になる可能性がある

- 行政庁への届出と許認可が必須

- 専門家をうまく頼ってリスクを解消

それぞれについて、解説します。

1. 持分の評価額が高額になる可能性がある

繰り返しになりますが、持分あり医療法人における持分評価額の高騰は、医療法人の事業承継における最大のリスクです。

利益剰余金が積み上がっている場合、出資額の額面の数十倍から数百倍の評価額になることも、まれではありません。

相続発生時になって慌てないよう、必ず専門家による事前の試算を行ってください。

2. 行政庁への届出と許認可が必須

株式会社の経営者の交代は、社内決議と登記で完了しますが、医療法人の理事長の交代は、行政庁の許認可・届出が必須です。

実際には、こうした届出などを忘れている医療法人もあり、届出忘れをもってただちに事業承継が無効になるようなことはありませんが、将来的に定款を変更しようとした際に、スムーズに進まない恐れも否定できません。行政手続きのスケジュール管理は、厳密に行いましょう。

3. 専門家をうまく頼ってリスクを解消

医療法人の事業承継は、医療法や税法、民法といった各種法律に加えて、経営の承継や、家族・親族関係などが複雑に絡み合います。

一般的な税理士では、医療法独自の規定に詳しくない場合もあり、また弁護士だけでは税務に対応しきれない可能性もあります。M&Aによる承継の場合は、なおさらです。

専門家の利用にあたっては、医療法人の制度に精通しているか、持分評価や認定医療法人制度の支援実績があるか、M&Aまでカバーできるかなどを見極めて、会計事務所やコンサルタントを選ぶことが、円滑な承継への近道です。

まとめ

医療法人の事業承継には、株式会社などとは異なる、特有の課題やポイントが多数存在します。

特に、持分あり医療法人の場合は、税務リスクを解消するには入念な対策を要します。早期から、承継に伴う課題の「見える化」を始めることが成功の鍵です。

まずは専門家による出資持分の評価や承継診断を受け、自法人の現在地を把握することから始めてみるのがよいでしょう。

AGSコンサルティングでは、医療機関サポートに特化した専門家が、事業承継スキームの立案・実行支援、オーナー様の相続税対策や持分なし医療法人への移行など、医療法人が抱える課題をトータルにサポートします。