M&Aとは合併(Merger)と買収(Acquisition)の略です。この記事では、M&Aの現状や基本的な流れ(手順)、実施する際の買収側・売却側双方のメリット・デメリット、種類やスキーム、関連用語や目的、税金、実施する際の注意点などについて解説します。

2021.12.22(最終更新日:2024.02.01)

M&Aとは合併(Merger)と買収(Acquisition)の略です。この記事では、M&Aの現状や基本的な流れ(手順)、実施する際の買収側・売却側双方のメリット・デメリット、種類やスキーム、関連用語や目的、税金、実施する際の注意点などについて解説します。

2021.12.22(最終更新日:2024.02.01)

M&Aとは、合併(Merger)と買収(Acquisition)の略で、複数の企業が合併により一つになったり、企業を買収することを意味します。近年、中小企業の事業承継などによりM&Aの件数が増加傾向にあります。

一般的には、買収側(バイサイド)と売却側(セルサイド)が存在し、「株式譲渡」や「事業譲渡」などの手法に細分化されます。

いずれにおいても専門的な知識や経験が必要となるため、実行する際には信頼できる専門家と相談し、自社にふさわしい方法を選択するのが賢明です。

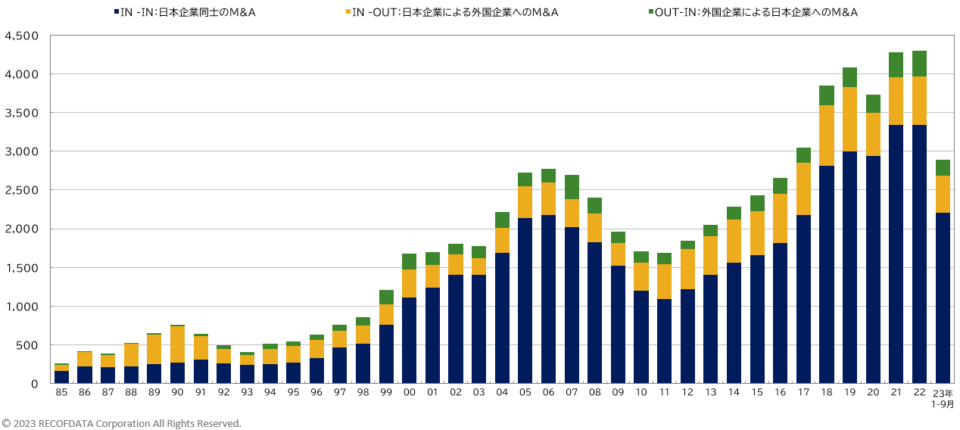

M&Aの件数は2011年以降増加傾向にあり、2021年と2022年は4,000件を超えました。

2023年の1月から7月ではすでに2,000件を超えているため、ペースとしては年間で4,000件を超える勢いで推移しています。

近年は中小企業のM&Aが広がっており、国が設置する事業承継や引継き支援センターの相談社数や成約件数も増加しています。

M&Aの基本的な流れと手順について、買収側の立場で説明します。

M&Aを成功させるためには、目的を明確に定めて方針を策定し、目的がブレないように買収後の事業イメージまで決めた上で進める必要があります。

同業種同士が行うM&Aでは、買収側の本業強化や事業拡大を目的とするのが一般的であり、統合後の相乗効果もイメージしやすいでしょう。

異業種とのM&Aでは、新しい分野への事業拡大を目的とすることが多いです。M&Aを行うことによって新規事業の立ち上げにかかる時間や労力を省くことができ、統合後のシナジー効果(相乗効果)の発揮にエネルギーを割けるという特長があります。

目的を明確にしたあとは、その目的に応じて以下のようなM&Aの専門家に相談・依頼します。

知識や経験を持つ専門家に相談することで、目的達成のために必要な準備・作業を任せることができます。

専門家への依頼後は、具体的に買収先の選定を行います。買収先を探すには、売却側が作成した「企業概要書」を精査する必要があります。

企業概要書の主な記載事項は、以下の通りです。

企業概要書を提出した後の交渉は、経営陣や担当役員などが行います。

交渉が始まると、企業の価値に対して具体的な金額を設定するために企業価値評価(バリュエーション)を行います。

上場企業の場合の企業価値評価は比較的容易ですが、中小企業は非上場企業で株式市場での取引がないことが多いため、株価以外の指標での評価も必要です。

非上場企業の評価手法は主に3種類あり、以下のいずれかを組み合わせて評価します。

マルチプル法は、特定の指標を用いて倍率での計算により企業価値を評価する手法です。

基準とする指標には、PER(株価収益率)やPBR(株価純資産倍率)、EV/EBIT倍率、EV/EBITDA倍率などがあります。

DCF法は、企業のFCF(フリーキャッシュフロー)を基準に評価します。

FCFは、事業から生み出される収益に減価償却費などの非支出費用を加算し、設備投資に対する資金などを減算することで算出します。

純資産額法では、対象となる企業の評価時点における純資産を企業価値とします。

単純に貸借対照表上の純資産額を企業価値とする方法もありますが、資産や負債を時価に評価し直して算出する方法が一般的です。

客観的な評価方法であるため、M&A以外の資金調達の場面などでもよく用いられます。

買収したい企業の調査を終えたら、基本合意を行います。基本合意では、買収側と売却側の基本的な認識を確認します。

デューデリジェンス(DD)や独占交渉権などについて取り決めるのが一般的で、基本合意書の主な記載内容例は以下の通りです。

基本合意書は最終契約前の仮合意で、デューデリジェンスの実施前に締結されるため内容が変更されることもあります。

しかし、基本合意の段階で書面の形で残すことで当事者が内容を再度確認し、これ以降の契約の根拠にできるメリットがあります。

基本合意締結後は、デューデリジェンス(Due Diligenc、DD、買収監査ともいう)と呼ばれる、買収側による調査が行われます。デューデリジェンスは、買収側が買収先企業の財務状況などを洗い出して正確に価値を把握するための手続きです。

デューデリジェンスを実施すると、買収先企業の問題点や貸借対照表に記載されていない債務である簿外債務などのリスクを把握できます。デューデリジェンスは買収後のトラブルを防ぎ、予期せぬ損害を防ぐために重要な施策です。

基本合意とデューデリジェンスの結果を踏まえて、買収に向けた最終条件を調整します。

抽出されたリスク項目に基づいて買収価格や条件などを見直し、リスク低減につながる施策の実行や補償の設定などを要求する段階になります。

売却側は、買収側から示された事項を分析の上、承認すべきものと譲歩すべきものに分類して対応を検討します。主な例として、以下の4つの様な対応が見られます。

デューデリジェンスで明らかになったリスクについて、売却側に対し最終契約締結や契約実行(クロージング)までに解決を求める場合があります。

その際は、売却側が締結している取引先との契約内容を変更したり、不備を是正したりする対応が必要です。

また、売却側の財産処分や取引先との契約解除を禁止するなど、新たなリスクの発生や買収価値の減少を防ぐように求められることもあります。

クロージング後の義務についても双方での確認が必要です。

買収側の義務としては、売却側の役員や従業員の雇用や待遇、売却側経営者の退職条件などが挙げられます。

売却側は、クロージング後一定期間の競業禁止、営業上のサポート、知的財産権やブランドなどの継続利用なども争点となり得ます。

デューデリジェンスの結果により企業価値が見直された場合、買収価格が変更されることになるため価格設定の妥当性についての交渉が必要です。

また、簿外債務や潜在的なリスクなど財務上の懸念がある場合には、売却側が補償する範囲を決めたり担保を設定する条件の変更も必要となります。

将来債務となる可能性がある偶発債務の発見など経営上重大な問題が見つかった場合には、M&Aスキームを株式譲渡から資本提携に変更したり、全部譲渡を一部譲渡に変更する場合もあります。

最終契約やクロージングまでに解決できない場合は、M&Aの成立そのものに大きな影響を与えるため、防止措置を講じなければなりません。

最終条件が固まったら、最終契約の締結とクロージングを行います。クロージングとは、株式等の引き渡しなど対価の支払いを行うことです。

最終締結書は法的効力を持つ書類であり、基本合意とは異なりその内容は変えられません。契約締結後、クロージングを行えばM&Aの手続きが完了したことになります。

最終契約で盛り込む事項として、譲渡方法や譲渡価格、価格調整を規定します。

M&Aでは最終契約締結からクロージングまでに数ヵ月かることがあり、その間に株式や資産価値が変動した場合、譲渡対価に反映させるための価格調整を行うことがある点に留意しましょう。

社内外への情報開示は、M&Aを実行した直後に行うのが一般的です。ただし、次の関係者には事前開示することもあります。

その他、必要に応じてプレスリリースも行います。

PMIとは、Post Merger Integration(ポスト・マージャー・インテグレーション)の略で、経営統合・業務統合・意識統合の3段階からなるM&A後の統合プロセスを指します。M&Aを成功させるためには、クロージング前からPMIに着手する必要があります。

M&Aの目的はクロージングではなく、当初設定した経営戦略の実現、必要なリソースの獲得、シナジー効果の発揮などが最終的な目的です。

PMIが不十分なために、これらの目的が達成できないケースを避けるため、クロージング後もPMIを適切に実施して早期の目的達成を目指しましょう。

M&Aでの買収側と売却側のそれぞれにとってのメリットを解説します。

買収側のメリットとしては、既存事業の強化・拡大や新規事業への参入などが挙げられます。

M&Aといえば、まず買収側の既存事業強化・拡大のためのシナジー効果がメリットとして挙がります。同業種であれば買収側の既存事業に売却側の事業が加わることで、2つの事業を運営するよりも規模が大きくなり効率化されます。

たとえば、製造業の場合、取扱製品の種類と数量が増え販売チャンネルも広がります。これまでの単独事業では得られないようなシナジーが発揮できるのがM&Aの魅力です。

M&Aを行うことで新規事業への参入も容易になります。新規に参入したい事業があっても、一から事業を立ち上げて軌道に乗せることは簡単ではありません。これまで培ってきた経営環境がそのまま活かせるとも限らないでしょう。

自社の人材確保やノウハウの取得、取引先との関係などもすぐには構築できず、時間や費用をかけていく必要があります。新規に事業体制を構築せずとも、自社に取り込むことができるM&Aは、成長戦略の重要な手段となります。

M&Aのメリットは、コスト削減効果にもあります。買収側と売却側で重複している組織や設備がある場合には削減効果が高くなり、コストが削減できれば収益増加にも繋がります。

人事や財務、経理などの組織はどんな企業にも必要であり、同様のオペレーションで事業運営している場合には、特にコスト削減シナジーが働きます。

通常は収益(売上)の側面が着目されますが、より見積もりやすく明確な効果はコスト削減といえるかもしれません。

次に、売却側のメリットについて解説します。

側は、売却後も従業員の雇用を継続するケースが多く、実際の中小企業のM&Aでは役員・従業員について一定期間の雇用継続が条件として盛り込まれるのが通例です。

自社で培ってきたノウハウや技術は、従業員の雇用継続によって継承されることになります。

近年、後継者不足による廃業が話題になっており、大企業同士のM&Aだけではなく中小企業のM&Aが事業承継の観点から注目されています。

オーナー経営者の後継者が見つからず、引退と同時に廃業することも少なくありません。

収益を挙げられる事業で廃業を選択するのではなく、M&Aを行うことによって外部の人材を後継者として事業承継が可能となります。

中小企業では、経営者自身が企業の個人保証や担保を供していることが多く、事業承継に踏み出せない場合があります。

しかし、M&Aによる事業承継であれば、経営者の保証債務についても整理できる可能性があります。

M&Aの実行により財務基盤を強化することで、経営の透明化を図り、経営者の個人保証を解除できる効果も期待できるでしょう。

M&Aのデメリットについて買収側と売却側に分けて解説します。

買収側のデメリットを解説します。

買収側が懸念するのは、M&Aによって得られるはずのシナジー効果が発揮されない、もしくは発揮されるまでに時間がかかりすぎるといった点です。

別の風土を持つ企業同士が一つになるには、困難が伴います。当初想定していたシナジーが発揮できない事態は避けなければなりません。

相手の立場を尊重するあまりに、変化や統合が進まず想定より時間がかかりすぎてしまうと、当初期待していた効果が発揮できなくなってしまうこともあるため注意が必要です。

M&Aは、複数の組織が統合されるため、経営統合されたとしても再編に苦労する場合が多いです。統合前の企業の考え方が抜けず、統一感が持てないこともあります。

経営陣や従業員だけではなく、株主の変化が影響を与える場合もあります。既存の経営環境から脱却して組織を再編する際には、従業員が離れていかないように配慮する必要もあります。

M&Aを実行する前から実行後の組織編成を想定して、具体的な統合手順を検討しておきましょう。

M&Aで最大のリスクともいえるのが、のれんの減損です。そもそものれんとは、対象会社の純資産と売却価格の差分になります。純資産は、有形の価格として弾き出せる財産です。数値可能な金額以上の企業価値の差分は、売り手がそれだけ評価されているということになります。

その評価は、ブランドやノウハウといった無形資産になるのです。この数値化できない評価、すなわち超過収益力(現時点では測れない潜在的企業価値)を、店舗の軒先に設置される暖簾(のれん)からとって「のれん」と呼ばれています。

のれんは無形固定資産として減価償却を行い、償却期間は20年以内で企業が自由に設定できます。のれんの償却は設定された年月の間にブランドやノウハウといった無形資産が潰えていき、一定価値ではないという概念から生まれています。 なので設定された年月で行うのですが、のれんが大きすぎると期間内に償却しきれないことがあります。すなわち、当初想定していたシナジー効果などによる事業収益の見込みが下回ると、のれんの減損が起こるのです。

一方、回収できない資産に関しては、将来的にキャッシュで回収できるレベルまで一気に減損処理を行います。この減損処理による株価の影響などは、会社に与える影響が大きいものになっていきます。 日本会計基準であれば都度償却をするため少しは影響が薄まるのですが、基本的に減損のヒットは大きなものとなります。加えてM&Aを積極的に行うために償却を行わない国際会計基準のIFRSであれば、減損テストを実施して減損を計上する際は償却しないが故に大きな影響を受けます。

これを回避するためには、「案件の高掴みをせずに適正価格で買うこと」と「きっちりとPMIを行い事業を安定化させること」に尽きます。

買収側は、売却対象企業の簿外債務や偶発債務をデューデリジェンスで発見できない場合があります。その場合は、意図しない債務を引き継いでしまうことになります。

これを避けるためには、財務上のリスク調査を徹底する必要があります。売却側に退職給付引当金や未払い給与などの簿外債務はないか、顧客とのトラブルから訴訟を起こされたり行政からの指導を受けペナルティを科されたりしないかなど、将来自社に不利益をもたらしかねない偶発債務の可能性を精査しましょう。

売却側のデメリットは以下の3つです。

売却側の最も大きなリスクは、希望条件で売却できないことです。M&Aの実現には、買収に応じる企業を見つける必要があり、売却側は条件面で不利になる可能性があります。

買収側は財務状況や法務リスクを精査し、買収価格を少しでも下げようとする一方で、売却側は売りたい事情があるため、不利な条件を受け入れざるをえないこともあります。適切な売却先を見つけるには、全国から幅広く買収企業を見つけることのできるM&Aの専門家を利用するのがよいでしょう。

身近なところでは、税理士や公認会計士などの士業、地方銀行・信用金庫などの金融機関、仲介会社が挙げられます。また、公的なM&Aの相談機関として、全国にある事業承継や引継ぎ支援センターを無料で利用できます。なお、弊社でもサポートさせていただいております。

M&Aによって経営者や担当者が変更されると、取引先や金融機関から反発を受けて顧客が離れてしまう事態が考えられます。

このような事態を避けるためには、買収側の求めに応じて当面の間は売却側が取引先との間に立って関係性を維持することが必要です。取引先との関係性を保つことで、企業価値を守ることができます。

M&Aで買収された場合、基本的には売却側の権限が小さくなります。

売却側が経営統合後もある程度の経営に影響力を残したい場合、買収成立前の交渉段階で、買収側の譲歩を引き出す必要があります。

しかし、売却側は基本的には立場が弱いため、意見が通りにくいことが多いです。

実際にM&Aが行われる際の主な種類とスキームを解説します。

株式取得は、株式譲渡と株式交換・株式移転・第三者割当増資に分類されます。

株式譲渡とは、買収側が売却側から株式を買収することです。

企業の経営権を獲得するスキームで、M&Aの最終契約締後に株式を取得し、対価として現金等を支払います。株主が変わることで、経営権が移行されます。

株式交換とは、買収側が発行済み株式を取得し、その対価として売却側の発行済み株式を交付するスキームです。

子会社化する際によく用いられます。

株式移転とは、M&Aのために新しく設立した会社が全ての発行済み株式を取得し、対価としてそれぞれの発行済み株式を交付するスキームです。

株式移転では、新しく設立した会社が親会社となるのが特徴です。

第三者割当増資とは、M&Aのために新しく発行する株式を特定の第三者に交付するスキームです。

第三者との関係性強化や業務上での提携などを図りたい場合に用いられます。

事業譲渡とは、売却側が持つ事業の一部または全部を売却し、買収側が対価として現金などを支払うスキームです。

資産や負債などを指定して買収する点が大きな特徴です。また、事業を譲渡したとしても企業自体の経営権は売却側に残ります。

売却側の事業のうち、一部のみを切り離して譲渡するスキームです。

売却側の事業の全てを譲渡するスキームです。

会社分割とは、企業の事業を分割することで吸収分割と新設分割に分類されます。

吸収分割とは、ある企業から事業について有している権利義務の一部または全てを引き継ぎ、既存の買収側が株式や金銭を対価として支払うスキームです。

新設分割とは、新しく会社を設立し、既存の会社が有する事業の一部または全てを引き継ぐスキームです。

分割のために会社を設立する点を除けば、吸収分割と同じスキームとなります。

合併とは、複数の企業を1つの会社に統合することです。

吸収合併と新設合併の2種類に分けられます。

吸収合併とは、合併によって消滅する会社が有する権利義務の全てを、存続する会社が引き継ぐスキームです。

権利義務の引き継ぎが容易なため、合併では吸収合併のスキームがよく用いられています。

新設合併とは、合併時に新たな会社を設立し、消滅する会社が有する権利義務の全てを引き継ぐスキームです。

既存の会社は全て消滅し、新しい会社に全てが引き継がれます。

提携とは、複数の会社が協力し合うことで共通目的の達成を目指すスキームです。

資本提携と業務提携の2種類に分けられます。

資本提携とは、お互いの経営権を取得しない範囲で出資することにより、協力関係を構築するスキームです。

業務提携とは、資本提携と異なりお互いの経営独立性を維持協力しながら事業に取り組むスキームです。資本の移動を一切伴いません。

この他にも、資本と業務の両方で提携する資本業務提携といわれる形態もあります。

M&Aを円滑に実施する際に注意すべきことを解説します。

デューデリジェンスとは、買収側による調査のことです。対象企業の財務状況などを洗い出して正確に把握するための手続きで、買収先に相当の注意を促し、企業の価値やリスクなどを分析・評価します。

買収しようとしている企業の実態を把握することで、表面的なリスクだけでなく潜在的なリスクも把握できます。M&Aの中でも特に力を入れるべき項目の一つです。

M&Aは企業を買収して終わりではありません。買収後、いかにスムーズに経営統合し、シナジー効果を発揮するかが成功のポイントとなります。

成功のためには、ランディングプランや100日プランなどを用いつつ早い段階から準備し、クロージング後も継続することが必要です。

ランディングプランは、PMIの大きな方針を受けて作成する詳細なプランを指します。買収後の期間を決めて、どのように経営統合を進めていくかを段階的に検討するものです。

経営統合に関する全ての項目を検討しますが、特に収益増加や円滑な事業運営・コスト削減のための具体策を盛り込みます。

100日プランとは、ランディングプランの作成後、100日間でどこまで実行するかを決めるものです。M&Aではクロージング前後の数ヵ月が重要であるため、具体的にいつまでに何を進めるかを詳細に落とし込みます。

M&Aが成功するかどうかは、100日プランの初期の動きによって左右されます。売却側のモチベーション低下を招かず、シナジーが発揮できる環境を実現する必要があります。

100日プランでは時期に応じてタスクを設定し、進捗を確認します。その際、数値目標(KPI)を設定して推移をモニタリングする手法がよく用いられます。KPIが達成されなければ、PDCAのサイクルを利用して改善していくことも重要です。

M&Aには、様々な検討事項や課題、リスクが存在します。財務や税務はもちろん、法務知識も必要です。

早い段階から専門家を活用することで、業界の動向や買収相手の選定、進め方、デューデリジェンスやPMIなどの場面で協力を得ながら円滑にM&Aを進められます。

まず株式譲渡で発生する税金は、売り手のみです。譲渡価格から取得価格を引いた純粋なキャピタルゲインから、必要経費(FAや仲介会社に支払った費用や、DAのリーガルチェック費用など)を引いた譲渡所得が課税対象となります。

取得価格は、出資者であれば第三者割当増資を行ったタイミングでの出資金額や、会社設立時に払い込みをした金額などになります。

キャピタルゲインの課税方式は分離課税であり、譲渡所得の20.315%(所得税15%+住民税5%+復興特別所得税0.315%)が税金となります。

分離課税のため給与所得などは分けて、譲渡所得だけを考えて計算すれば大丈夫です。

法人株主は譲渡価格から取得価格を引いた純粋なキャピタルゲインから、必要経費(FAや仲介会社に支払った費用や、DAのリーガルチェック費用など)を引いた金額が課税対象となります。

個人株主と大きく違うのは、株式譲渡益とその会社自体の損金などの損益通算できる点です。日本での実効税率29.74%(大企業の場合)を、その損益通算結果に掛けたものが税金となります。

事業譲渡では譲渡損益を計算したうえで、ほかの所得と合算して割り出します。事業譲渡損益に、日本の実効税率29.74%(同上)を適用します。計算式は、「譲渡損益=譲渡価格ー(資産ー負債)」です。

事業譲渡は株式譲渡と異なり、売り手に消費税の納付義務が課されます。売却代金から土地などの消費税対象外の資産を抜いた金額(棚卸資産や固定資産、のれんなど)が消費税の対象となりますので、買い手から消費税相当額を徴収することが必要となります

また、事業譲渡は営業権(会社法上ののれんと同義)を5年間で償却すれば、損金算入が可能です。株式買収で必要となるのれん償却に関しては、損金算入ができない点を比べられることが多いです

近年、大企業同士だけでなく、中小企業の事業承継対策としてのM&Aが増えています。M&Aを進める上では、買収側も売却側にも様々なメリット・デメリット、注意点があります。

M&Aを成功させるには、あらゆる可能性を考慮し、適切な手法を選択する必要があります。基本合意後のデューデリジェンスによって企業価値を正しく把握し、M&A実行後に問題が起きないことを徹底させましょう。

M&A実行前後のPMIも、M&A成功のために重要な工程です。M&Aの目的であるシナジー効果を得るには、専門家の支援によって綿密な計画を立てて実行することが欠かせません。

AGSでは、年間200件を超えるM&A実績を持ち、FA(ファイナンシャルアドバイザリー) としてソーシングからDD(デューデリジェンス) 並びにバリエーションの査定 、PMI といったM&Aに関する幅広い支援を行なっております。

パートナー選びが成功の鍵を握るM&Aにおいて、ぜひAGSのM&Aサービスを検討してみてください。