電子帳簿保存法とはどのような法律かを解説しています。電子帳簿等保存、スキャナ保存、電子取引データ保存の3区分の要件と対象書類、違反した場合のリスクも紹介しています。電子帳簿保存法について調べている方は参考にしてください。

目次

- 電子帳簿保存法とは

- 2024年より「電子取引データ保存」が完全義務化

- 電子保存の2つの要件「真実性」と「可視性」

- 様々な要件の緩和

- 優良な電子帳簿へのインセンティブ

- 電子帳簿保存法の3つの区分

- 電子帳簿等保存の要件と対象書類

- 要件と対策

- 対象書類

- スキャナ保存の要件と対象書類

- 要件と対策

- 対象書類

- 電子取引データ保存の要件と対象書類

- 要件と対策

- 対象書類

- 電子帳簿保存法に違反した場合のリスク

- 青色申告の承認取り消し

- 追徴課税リスク

- 重加算税の加重措置

- まとめ

電子帳簿保存法とは

電子帳簿保存法は、国税関係帳簿書類(仕訳帳、総勘定元帳、請求書、領収書など)を電子データ(電磁的記録)で保存するためのルールを定めた法律です。通称「電帳法(でんちょうほう)」とも呼ばれます。

かつては、これらの書類は、法律によって紙での保存が原則とされてきましたが、デジタル化の進展に伴い、電子データでの保存が認められるようになりました。電子帳簿保存法は、この電子保存における、詳細な要件や手続きを具体的に定めたものです。

電子帳簿保存法は、単に紙の書類を電子データに置き換えるだけではなく、データ保存を社会全体で推進することにより、事業者の業務効率化、コスト削減(紙の印刷代、郵送費、保管スペースなど)を大きな目的としています。

電子帳簿保存法自体は、1998年から存在していた法律です。しかし、近年の急速なIT化と、社会的なDX推進を受けて、この法律も時代の実情に合わせて大きく見直されることになりました。大きな転換点となったのが、2022年1月に施行された改正で、この改正では、スキャナ保存の要件の大幅緩和や、後述する「電子取引データ」の電子保存義務化など、実務に非常に大きな影響を与える変更が行われました。

その後も、現場の準備状況や実務上の課題を鑑みて見直しが図られ、2024年1月にも改正が加えられています。

2024年より「電子取引データ保存」が完全義務化

電子帳簿保存法への対応が求められている最大の理由が、「電子取引データ保存」の義務化です。

電子取引とは、EDI(Electronic Data Interchange:電子データ交換)取引、電子メールでの請求書授受、インターネットバンキング、クラウドサービスを利用した経費精算など、紙を介さずにデータで行われる取引全般を指します。

PDFの請求書、Webサイトからダウンロードした領収書など、電子取引で受け取ったデータについては、2024年1月1日以降、原則として「電子データのまま」保存することが、全ての事業者に義務付けられました。

これまでは、2023年12月末日までの「宥恕(ゆうじょ)措置」として、電子取引で受け取ったデータを紙に印刷し、それを保存・管理することも特例的に認められていました。

しかし、この宥恕措置が終了したことにより、2024年からは、データを紙に出力して保存する方法は、原則として認められなくなっています。この「電子取引データ保存」への対応こそが、電子帳簿保存法への対応の第一歩であるといえるでしょう。

電子保存の2つの要件「真実性」と「可視性」

そもそも、電子帳簿保存法が電子データ保存に様々な要件を課している理由は、国税関係帳簿書類が「その取引が本当にあったのか」「金額は正しいか」を証明するための極めて重要な証拠となるためです。

紙の書類は、改ざんしようとすると筆跡や紙の違和感など物理的な痕跡が残りやすいのに比べ、電子データは容易にコピーや改変、削除ができてしまいます。このため、紙の書類が持っていた「信頼性」と「閲覧性」を、電子データでも同等以上に確保する仕組みが、電子帳簿保存法といえるでしょう。

こうした目的に基づき、改正電子帳簿保存法が規定するルールは、大きく以下の2つの要件を達成するために設けられています。

1つ目が「真実性の確保」で、保存された電子データが本物であること、改変されていないことを証明するための要件です。具体的には、データが作成されてから保存されるまでの過程で、意図的な改ざんがされていないこと、あるいは、もし訂正や削除が行われた場合には、その履歴(ログ)が明確に確認できる状態であることを指します。

2つ目が「可視性の確保」で、保存された電子データを、必要なタイミングに速やかに検索・表示できることを求める要件です。税務調査官が必要な書類を要求した際に、「データがどこにあるか分からない」「表示するのに時間がかかる」「内容が不明瞭で読めない」といった状態では、証拠書類としての役割を果たせません。取引年月日、取引金額、取引先といった主要な項目でデータを検索し、ディスプレイやプリンタで明瞭に出力できる体制を整えることが求められます。

近年の法改正でも、この「真実性」と「可視性」を高めると同時に、その対応にかかる事業者の事務負担を減らすため、主に以下のような改正が行われました。

様々な要件の緩和

改正電子帳簿保存法では、電子取引データ保存の義務化という厳しい側面だけでなく、事業者の負担を軽減するための要件緩和も同時に進められています。主な改正内容は以下の通りです。

| 項目 | 改正内容 | |

|---|---|---|

| 1.スキャナ保存の要件緩和 | タイムスタンプ付与期間の延長 | 書類を受領してからスキャンしてタイムスタンプを付与するまでの期間が「概ね3営業日以内」から最長「約2ヵ月+7営業日」へ延長 |

| 検索要件の緩和 | 「取引年月日、勘定科目、取引金額、その他(事業者により設定)」から「取引年月日」「取引金額」「取引先」の3つの主要項目のみに緩和(税務調査の際にダウンロードの求めに応じられる場合はさらに緩和) | |

| 相互牽制要件・適正事務処理要件の廃止 | 「スキャンする人と、スキャンデータを確認する人を別にする(相互牽制)」や、「定期的な検査を行う体制(適正事務処理要件)」ルールの廃止 | |

| 2. 国税関係帳簿(紙帳簿)の保存不要化 | 一定の要件を満たす「優良な電子帳簿」を保存していれば、紙に出力しての7年間保存が不要に | |

| 3. 事前承認制度の廃止 | 電子帳簿保存法を導入する際の、税務署への事前申請・承認の廃止 | |

これらの改正により、事業者にとっては電子帳簿保存法への対応にかかるコストが大幅に軽減され、電子化しやすくなりました。

優良な電子帳簿へのインセンティブ

改正電子帳簿保存法では、積極的に法令要件を遵守し、高度なレベルでデータ保存を行う事業者に対して、税制上の優遇措置が導入されました。これが「優良な電子帳簿」に対するインセンティブです。

「優良な電子帳簿」とは、電子帳簿保存法の要件の中でも、訂正・削除履歴の完全な保存、帳簿間での相互関連性の確保など、特に真実性や可視性が高い、一定の高度な要件を満たして作成・保存された帳簿を指します。

この「優良な電子帳簿」としての要件を満たし、所定の届出書をあらかじめ所轄税務署長に提出している場合、以下のようなメリットが受けられます。

- 税務調査などで申告漏れが発覚した場合、その申告漏れが「優良な電子帳簿」に関連するものであれば、過少申告加算税を5%軽減

- 青色申告特別控除の65万円控除(e-Taxによる確定申告か、優良な電子帳簿のいずれかを満たす必要あり)

電子帳簿保存法の3つの区分

電子帳簿保存法は、大きく3つの区分に分かれており、何を、どのように扱うかによって、求められる要件や、そもそも対応が義務なのか任意なのかが異なります。

自社がどの書類を、どの区分で保存しようとしているのかを正確に把握することが、電帳法対応の第一歩となります。

電子帳簿保存法が定める3つの区分は、以下の通りです。

| 区分 | 概要 | 例 | 義務 |

|---|---|---|---|

| 電子帳簿 等保存 | 自社がパソコンなどで最初から電子的に作成した帳簿や書類を、データのまま保存するルール | ・会計ソフトで作成した仕訳帳 ・自社発行の「請求書の控え など | 任意 |

| スキャナ 保存 | 取引先から紙で受け取った書類や自社が紙で作成・発行した書類の控えを、スキャナやスマートフォンでスキャンして保存するルール | ・紙で受領した領収書 ・請求書のスキャンデータ など | 任意 |

| 電子取引 データ 保存 | 取引先と電子データでやり取りした取引情報を、データのまま保存するルール | ・メール添付で受領したPDFの請求書 ・ECサイトでダウンロードした領収書データ など | 義務 |

3つの区分のうち、電子帳簿等保存とスキャナ保存は、導入するかどうかを事業者が選べる、任意のルールです。義務ではありませんが、これらのルールに対応すれば、ペーパーレス化によるコスト削減や業務効率化が期待できます。

一方で、電子取引データ保存だけは、猶予措置や緩和措置が設けられているものの、原則として規模や業種にかかわらず全事業者が対応しなければならない義務です。

ここからは、それぞれの区分について、具体的な要件や対象書類を詳しく解説していきます。

電子帳簿等保存の要件と対象書類

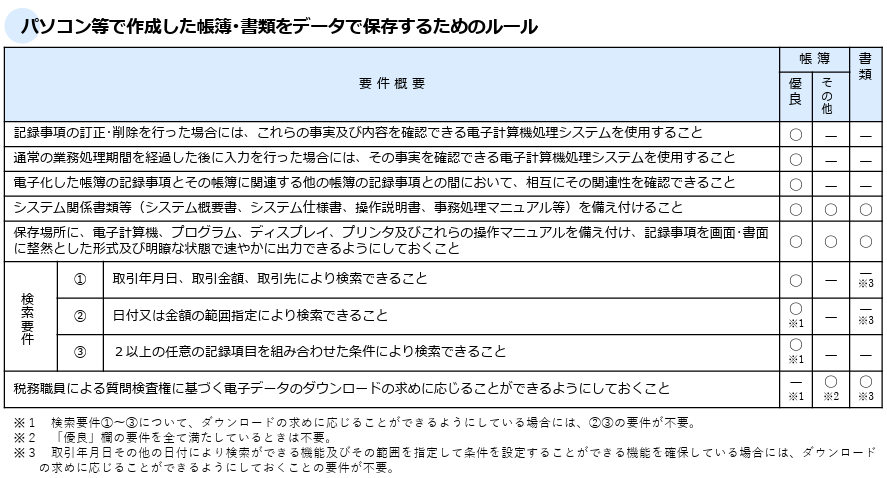

「電子帳簿等保存」は、自社が会計システムや販売管理システムなどを使用して、最初から最後まで一貫して電子的に作成した国税関係帳簿・書類に関する保存ルールです。

例えば、会計システムに入力・作成した仕訳帳や総勘定元帳、決算で作成した損益計算書や貸借対照表などがこれに該当します。また、帳簿だけでなく、自社がシステムで作成して取引先に発行した請求書や見積書などの控えも対象となります。

電子帳簿等保存に関しては、従来通り、会計ソフトで作成した帳簿を期末に紙に印刷し、バインダーなどに綴じて7年間保存することも引き続き認められています。

しかし、電子帳簿等保存の要件を満たしてデータ保存を行えば、紙に出力して保存する手間や、印刷代、紙代、保管スペース、管理コストなどを大幅に削減できるメリットがあります。

要件と対策

出典:国税庁「はじめませんか、帳簿・書類のデータ保存(電子帳簿等保存)」

電子帳簿等保存の要件は、「優良な電子帳簿」と「その他の電子帳簿(一般の電子帳簿)」の2種類に分かれます。

まず、最低限の要件である「その他の電子帳簿」の要件は、以下のとおりです。

- システムの仕様書や操作マニュアルの備え付け

- ディスプレイ、プリンタ等の備え付け、操作マニュアルの整備

- 税務調査の際にデータのダウンロードの求めに応じられるようにしておくこと

- 検索要件を満たす取引年⽉日・取引金額・取引先で検索できる機能の備え付け

このうち3と4は、いずれか1つを満たせば、問題ありません。

「優良な電子帳簿」へのインセンティブ

上記の最低限の要件を満たした上で、さらに高度なシステム要件を満たすと、「優良な電子帳簿」として、税制上のインセンティブを受けることが可能です。

優良な電子帳簿として認められるためには、以下のような、追加要件を満たす必要があります。

- 訂正・削除履歴の完全な確保

- 通常の業務処理期間を経過した後に入力した場合には、その事実を確認できるシステムの利用

- 仕訳帳、総勘定元帳、補助元帳などの間で、データが相互に紐づいていることを確認できる機能

- 「日付・金額・取引先」に加えて「日付と金額」「日付と取引先」といった組み合わせ検索、日付や金額の範囲指定検索ができる高度な検索機能

これらの要件を満たして「優良な電子帳簿」の届出を行った場合、以下のインセンティブが適用されます。

- 税務調査などで申告漏れが発覚した場合、その申告漏れが「優良な電子帳簿」に関連するものであれば、過少申告加算税を5%軽減

- 青色申告特別控除の65万円控除

ただし、これらのインセンティブは魅力的であるものの、優良な電子帳簿の要件を満たすためには、相応のシステム対応や運用コストがかかります。

税制上のインセンティブと、必要なコストを比較して、どのレベルまで対応するかを検討しましょう。

対象書類

電子帳簿等保存の対象となる、主な書類は以下の通りです。

| 区分 | 対象書類の例 |

|---|---|

| 国税関係帳簿 | ・仕訳帳 |

| 決算関係書類 | ・損益計算書(P/L) ・棚卸表、残高試算表 など |

| 自己が発行した 書類の写し | ・請求書(控) ・領収書(控) ・見積書(控) ・納品書(控) など |

スキャナ保存の要件と対象書類

「スキャナ保存」は、紙で受け取ったり、自社で紙で作成・発行したりした国税に関する取引関係書類を、スキャナやデジタルカメラ、スマートフォンなどでスキャンし、電子データとして保存するためのルールです。

適用は任意であるため、従来通り、紙の領収書や請求書を、日付順や取引先ごとにファイリングし、キャビネットに7年間保存することも認められています。

対象となるのは、取引先から紙で受領した契約書や領収書、請求書、自社が紙で発行したこれらの控えなどです。

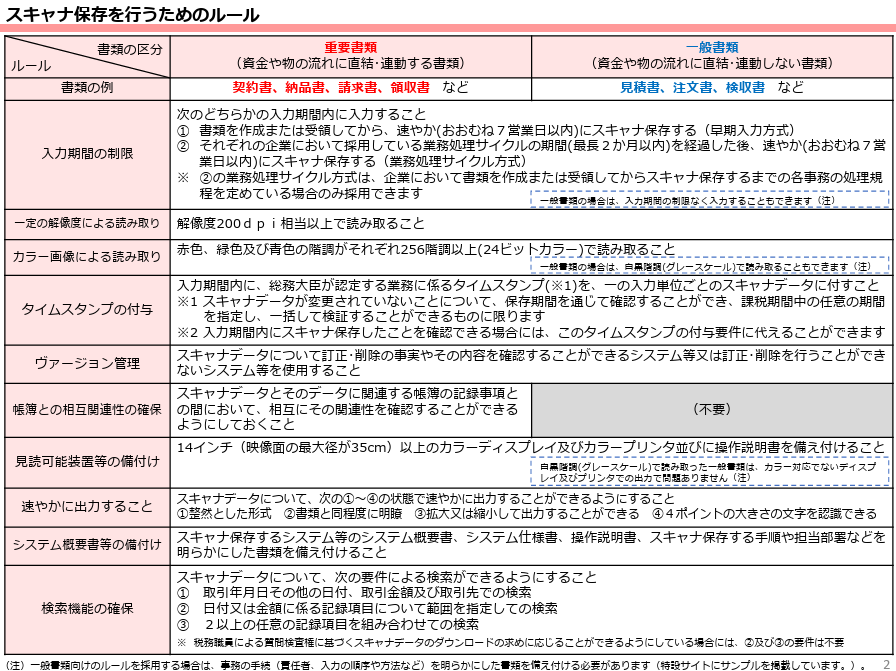

要件と対策

スキャナ保存は、紙の原本を電子データに置き換える行為です。その電子データが原本と同一であり、改ざんされていないことを証明するため、電子帳簿等保存以上に、厳格な要件が定められています。

一方で、2022年および2024年の法改正で、スキャナ保存に関する要件は大幅に緩和されており、以前に比べると、導入のハードルが大きく下がりました。現在の詳細な要件は、上表のとおりです。

全体的に、 スキャナ保存への対応は、タイムスタンプの付与や検索機能の確保など、自社開発では困難な要件が多く含まれます。 そのため、電子帳簿保存法に対応した経費精算システムや文書管理システムを導入することが、最も現実的かつ確実な対策といえるでしょう。

対象書類

スキャナ保存の対象となるのは、紙でやり取りされる国税関係の取引関係書類です。これらは、その重要度に応じて「重要書類」と「一般書類」に分類されます。

かつては、この重要度によってスキャン時の要件(カラーか白黒など)が異なりましたが、現在はほぼ要件が統一されています。

スキャナ保存の対象となる、主な書類は以下の通りです。

| 区分 | 対象書類の例 |

|---|---|

| 重要書類 (資金やモノの流れに直結する書類) | ・契約書 ・領収書 ・請求書 ・納品書(控) ・預かり証 など |

| 一般書類 (資金やモノの流れに直結しない書類) | ・見積書 ・注文書 ・検収書 ・送り状 など |

スキャナ保存を導入し、これらの要件を満たして電子保存を行えば、紙の原本は破棄してかまいません。

電子取引データ保存の要件と対象書類

3つの区分のうち最も重要であり、すべての事業者に影響するのが「電子取引データ保存」です。

先に解説した電子帳簿等保存やスキャナ保存が任意であったのに対し、電子取引データ保存は、すべての法人・個人事業主に対して、義務とされているためです。

電子取引データ保存とは、「電子取引」に関する情報を、電子データのまま保存するためのルールです。電子取引とは、注文書、請求書、領収書などの取引情報を、紙ではなく電子データでやり取りする取引を指します。

要件と対策

電子取引データ保存で求められる要件も、基本的には他の区分と同様に、「真実性」と「可視性」の2つを確保するための項目が並びます。

まず、「真実性」を確保するため、事業者は、最低でも以下のいずれか1つの措置を講じる必要があります。

| 項目 | 内容 |

|---|---|

| タイムスタンプが付与されたデータを受領する | 取引先(発行元)からタイムスタンプを付与した請求書データなどを受け取った場合は、そのまま保存すれば真実性が確保される(発行側の対応が必要) |

| 受領後、速やかにタイムスタンプを付与する | データを受領した後、「スキャナ保存」と同様の期間内(最長約2ヶ月+7営業日)に、自社でタイムスタンプを付与して保存する |

| 訂正・削除履歴が残る(または訂正・削除ができない)システムで保存する | 受領したデータを、訂正や削除の操作ができないシステム、または訂正・削除を行った場合にその履歴(ログ)が確実に残るシステムに保存する |

| 「訂正及び削除の防止に関する事務処理規程」を整備・運用する | 「電子データ(PDFなど)を受け取ったら、ファイル名を変更せず、特定のフォルダにすぐに保存し、管理担当者以外は変更・削除を行わない」といった社内ルール(事務処理規程)を策定し、その規程を遵守してデータを管理・運用する |

コスト面などの理由から、システムでの対応が難しい場合は、表の最下段の「事務処理規程」の整備・運用が、最も現実的な対策です。

ただし、その場合は、社内での規程の周知徹底、遵守状況の管理が非常に重要になります。

次に、「可視性」を確保するために、以下のすべての要件を満たさなければなりません。

| 項目 | 内容 |

|---|---|

| ディスプレイ、プリンタ等の備え付け | データを明瞭に確認できるモニターやプリンタを備え付ける |

| 操作マニュアルの整備 | システムの操作マニュアルを備え付ける |

| 検索機能の確保 | 以下の3項目(または組み合わせ)で検索できる状態を整備する ・取引年月日 ・取引金額 ・取引先 |

このうち、検索要件を満たすためには、例えば受領したPDFの請求書を、以下のようなファイル名規則でリネームして保存する方法が考えられます。

- 例: 「20240430_株式会社〇〇_110000.pdf」 (日付_取引先_金額)

このようにファイル名を統一しておけば、WindowsやMacのOS標準の検索機能で、特定の取引先や日付、金額のデータを検索することが可能になります。

ただし、手作業でのリネームは手間がかかり、入力ミスの原因にもなるため、これらの検索項目をほぼ自動的に付与できる、電子帳簿保存法対応のシステムを導入することも検討しましょう。

電子取引データ保存に関する「猶予措置」と「緩和措置」

2024年1月の法改正により、電子取引データ保存が義務化されましたが、すべての企業が即座に全要件を完璧に満たすのは困難である、という実情も踏まえ、2つの負担軽減措置が設けられています。

まず、2023年12月末日まで適用されていた「宥恕措置」に代わり、2024年1月からは、新たな「猶予措置」が設けられました。以下の両方の要件を満たす事業者は、「真実性」や「可視性」の要件を満たした保存ができていなくてもよい、とされています。

- システム導入が間に合わない、資金繰りが厳しいなど、要件に従って保存することが困難な「相当の理由」がある。

- 税務調査の際、電子取引データのダウンロード(提出)の求めに応じることができる。

- (併せて)紙に出力した書面の提示・提出の求めに応じることができる。

ただし、この猶予措置は、それまでの宥恕措置とはまったく異なる点に注意が必要です。宥恕措置では、紙保存が認められていましたが、猶予措置では、電子データの保存自体は必須です。あくまで、検索要件などを満たさない形でも、調査官の求めに応じてデータを提出できるなら、当面はそれも容認する、という措置です。

また、恒久的な措置ではなく猶予であるため、将来的に終了する可能性があり、原則的な要件への対応準備は継続して進める必要があります。

2つ目の負担軽減措置は、 中小企業を対象とした検索要件の緩和措置です。税務調査の際に電子取引データのダウンロードの求めに応じられるようにしており、かつ以下のいずれかに該当する事業者は、「可視性」の要件がすべて不要となります。

- その事業年度の基準期間(2課税年度前)の売上高が、5,000万円以下の事業者

- 電子取引データを、調査官の求めに応じて「日付・取引先ごとに整理して、紙で出力・提示」できるようにしている事業者

対象書類

電子取引データ保存の対象となる「電子取引」の具体例は、以下の通りです。

| 電子取引の類型 | 対象となるデータ(具体例) |

|---|---|

| メールでの授受 | ・取引先からメール添付(PDF、XML等)で受領した請求書、領収書、見積書 ・自社がメール添付で送信した請求書の控え |

| Webサイト経由 | ・ECサイトの購入履歴画面からダウンロードした領収書、利用明細 ・交通系ICカードの利用履歴データ ・インターネットバンキングの振込明細 |

| クラウドサービス | ・クラウド型の請求書発行システムを通じて授受した請求データ ・クラウド型の経費精算システムで処理されたデータ |

| EDI取引 | ・EDIシステムを通じて送受信される受発注データ、納品データ、請求データ |

| その他 | ・FAX(複合機がPDFなどの電子データとして受信し、紙に出力せずにデータで確認・保存する場合) ・ペーパーレスFAXで授受したデータ など |

電子帳簿保存法に違反した場合のリスク

電子帳簿保存法のうち、電子帳簿等保存やスキャナ保存は、あくまで紙保存に代わる任意の対応です。そのため、これらを導入しなかったからといって、ただちに罰則が適用されるわけではありません。

しかし、これらの任意規定に基づいて紙の原本を破棄したにもかかわらず、保存した電子データが法令要件を満たしていなかった場合、そのデータは税務上の証拠書類として認められず、紙の原本も電子データの証拠能力も失うという、最悪の事態に陥る危険性があります。

また、電子帳簿保存法のうち、電子取引データ保存の義務を怠った場合、あるいは電子データに不正があった場合には、明確なペナルティが課される可能性もあります。電子帳簿保存法に違反した場合のリスクとしては、以下の3つが挙げられます。

- 青色申告の承認取り消し

- 追徴課税リスク

- 重加算税の加重措置

それぞれについて、説明します。

青色申告の承認取り消し

青色申告制度は、正規の簿記の原則に従って正しく記帳し、その帳簿書類を適切に保存していることを前提に、税務上の様々な恩典を認める制度です。

電子帳簿保存法は、帳簿書類の保存に関するルールを定めているため、電子帳簿保存法に違反するということは、青色申告が求める保存義務違反に該当します。そのため、税務調査において、違反の内容が悪質であると判断されると、青色申告の承認が取り消される可能性もあります。

青色申告が取り消されると、欠損金の繰越控除や各種の税額控除、特別控除といった、青色申告に認められる税の恩典が一切利用できなくなります。

追徴課税リスク

保存された電子データが、電子帳簿保存法の要件を満たしていないと判断された場合、追徴課税のリスクが発生します。

税務調査において、データが電子帳簿保存法の求める要件を満たしていないと指摘された場合、そのデータは、税務上の証拠として認められない可能性が生じます。例えば、スキャナ保存した領収書データが、タイムスタンプや解像度などの要件を満たしておらず、紙の原本も破棄してしまっていた場合、その領収書は「存在しない」ものとして扱われ、その経費が否認される可能性もあります。

結果として、損金処理や消費税の仕入税額控除が否認されれば、その分の法人税や消費税が、追徴課税として課されることになります。さらに、延滞税や過少申告加算税も併せて課されると、税負担はさらに増大します。

重加算税の加重措置

電子帳簿保存法では、電子データを悪用した不正行為に対して、厳格な罰則が設けられています。それが、重加算税の加重措置です。保存された電子データに「仮装・隠ぺい」といった悪質な不正があった場合に適用されます。

通常、仮装・隠ぺいによる申告漏れが発覚した場合、追徴税額に対して35%(無申告の場合は40%)の重加算税が課されます。しかし、その不正が電子取引データに関連するものであった場合、通常の重加算税に、さらに10%が加算されるというペナルティです。

つまり、電子取引データを改ざんして不正な経理処理を行った場合、追徴税額に対し、最大50%という、極めて重いペナルティが課されます。

まとめ

電子帳簿保存法は、国税関係帳簿書類を電子データで保存するためのルールを定めた法律です。電子帳簿等保存、スキャナ保存、電子取引データ保存の3つの区分に分かれており、対象となる書類や要件は、区分によって細かく分かれています。

特に、2024年1月の法改正によって、電子取引データ保存が義務化されているため、現在は規模や業種を問わず、すべての事業者が対応必須となっています。

一方で、法改正を機に、経理業務のデジタル化やペーパーレス化が進められれば、バックオフィス全体の業務効率化を一気に図れるチャンスともいえます。法令遵守と業務効率化の両立を実現することが、これからの企業経営において不可欠な戦略となるでしょう。