賃上げ促進税制とはどのような税制かを解説しています。2025年時点での制度内容や、企業規模ごとの要件、控除率、申請書類、計算方法についても紹介しています。賃上げ促進税制の活用を検討されている方は参考にしてください。

※なお、本記事は、2025年7月時点の制度内容に基づいて作成されています。

賃上げに対する税優遇は、毎年のように要件が変わるため、適用を検討する際には、必ず最新の内容や要件を確認するようにしましょう。

2025.07.28(最終更新日:2026.01.08)

賃上げ促進税制とはどのような税制かを解説しています。2025年時点での制度内容や、企業規模ごとの要件、控除率、申請書類、計算方法についても紹介しています。賃上げ促進税制の活用を検討されている方は参考にしてください。

※なお、本記事は、2025年7月時点の制度内容に基づいて作成されています。

賃上げに対する税優遇は、毎年のように要件が変わるため、適用を検討する際には、必ず最新の内容や要件を確認するようにしましょう。

目次

賃上げ促進税制は、従業員の給料を前年より引き上げた事業者が、増加額の一部を法人税や所得税から差し引ける制度です。

2022年度税制改正において、それまで存在した「人材確保等促進税制」と「所得拡大促進税制」を一本化する形で、創設されました。

現在の賃上げ促進税制では、大企業、中堅企業、中小企業、個人事業主を幅広く対象としています。

2025年7月時点において、賃上げ促進税制に関する最新の制度改正は、2024年度税制改正によるものです。

2024年度税制改正では、主に以下の3点の変更が行われました。

それぞれについて、説明します。

2024年度税制改正では、上乗せ要件などを満たした際の最大控除率が拡充されました。

| 大企業・中堅企業 | 最大30% → 最大35% |

|---|---|

| 中小企業 | 最大40% → 最大45% |

ただし、大企業においては、3~4%の賃上げでは、これまでより控除率が下がるなど、一部で要件の厳格化も行われています。

大企業には高い賃上げ率を求めつつ、全体的に、賃上げの度合いに応じたインセンティブを上積みしたのが、2024年度税制改正の内容といえるでしょう。

これまでの賃上げ促進税制では、大企業と中小企業の2区分であったところが、その中間に位置する「中堅企業」の区分が創設されました。

中堅企業は、資本金1億円超かつ、従業員数2,000人以下の法人を指します。

この改正により、賃上げ促進税制を適用できる事業者の区分は、以下のようになりました。

| 大企業 | ・資本金1億円超かつ従業員数2,000人超の法人 ・従業員数2,000人超の個人事業主 |

|---|---|

| 中堅企業 | ・資本金1億円超かつ従業員数2,000人以下の法人 ・従業員数1,000人超~2,000人以下の個人事業主 |

| 中小企業 | ・資本金1億円以下の法人 ・従業員数1,000人以下の個人事業主 |

なお、従業員数には、パートやアルバイト、日雇い労働者を含みます。

出典:経済産業省「令和6年度税制改正『賃上げ促進税制』パンフレット(令和6年3月時点版)」

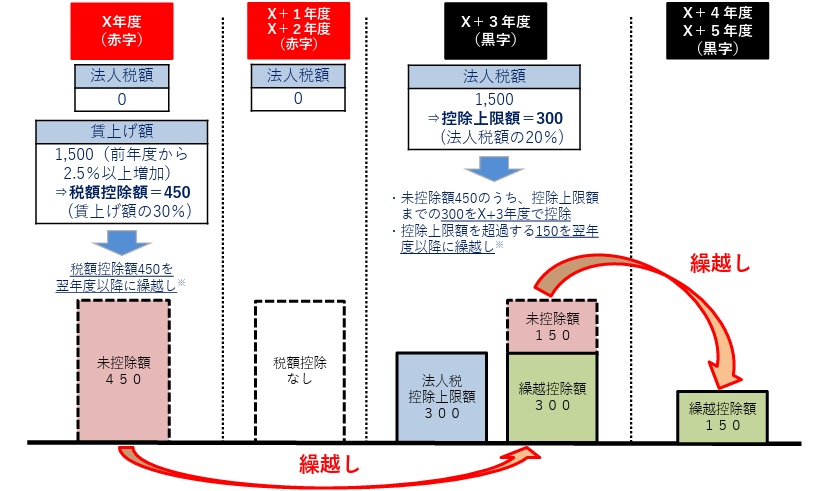

従来の賃上げ促進税制では、税額控除の効果を2年目以降に引き継げませんでした。

そのため、黒字の多くない中小企業などでは、控除枠を使いきれず、余らせているケースもありました。

そこで2024年度税制改正では、資本金1億円以下の中小企業および従業員数1,000人以下の個人事業主を対象として、5年間の繰越控除が導入されました。

出典:経済産業省「令和6年度税制改正『賃上げ促進税制』パンフレット(令和6年3月時点版)」

賃上げした年度に控除しきれなかった金額は、以後5年間にわたり、使い残した控除額を持ち越すことができます。

賃上げに対する税優遇は複数あり、名称や要件もたびたび変わることから、混同されがちです。

ここでは、賃上げ促進税制と混同されやすい3つの税制について、違いを説明します。

所得拡大促進税制は、中小企業の賃上げを促進するため、2013年度税制改正で創設された制度です。

複数回の制度内容の見直しを経て、2022年度税制改正において、後継制度の賃上げ促進税制へと引き継がれました。

賃上げ促進税制への改組にあたっては、要件の簡素化、控除率の引き上げなどが行われました。

人材確保等促進税制は、所得拡大促進税制と並んで、企業の賃上げを促す税優遇として2021年度税制改正で導入された制度です。

所得拡大促進税制が、中小企業向けの制度であるのに対し、人材確保等促進税制は、大企業も使えるという特徴がありました。

こちらについても、所得拡大促進税制と同様、2022年度税制改正において、賃上げ促進税制に統合されています。

雇用促進税制は、地方創生に資する新規雇用を行った事業者に対して、法人税や所得税の税額控除を認める制度です。

例えば東京から地方に本社を移転したり、地方拠点の機能を拡充する際に、フルタイムの雇用者を1人増やすごとに税額控除を受けられます。

人件費の増加に対する税優遇という点では、賃上げ促進税制と共通していますが、賃上げではなく雇用増加を対象とし、地方創生を目的としている点が、賃上げ促進税制との大きな違いです。

出典:厚生労働省「地方拠点強化税制の『雇用促進税制』のご案内」

賃上げ促進税制を適用するための要件は、大きく分けて、以下の3つに分けられます。

控除を受けるために満たさなければならない通常要件に加えて、任意で上乗せ要件を満たせば、控除率が上乗せされる仕組みです。

賃上げ率や、企業規模などによって控除率は変わり、すべての要件を満たした場合、中小企業なら最大45%、大企業・中堅企業は最大35%の税額控除が受けられます。

賃上げ促進税制を適用するための最低条件は、以下のとおりです。

| 大企業・中堅企業 | 給与等支給額を前年比3.0%以上増加させる |

|---|---|

| 中小企業 | 給与等支給額を前年比1.5%以上増加させる |

計算に当たって用いる「給与等支給額」には、基本給だけでなく、賞与、各種手当など、給与所得に当たる金額がすべて含まれます。

一方、退職金などは、給与所得に含まれないため、計算からは除外しましょう。

企業規模ごとの賃上げ率や控除率などは、賃上げ促進税制の対象企業の項で説明します。

上乗せ要件の1つ目は、教育訓練費です。教育訓練費とは、以下のような費用を指します。

| 法人が自ら教育訓練を行う費用 | ・外部講師の報酬、交通費、旅費など ・セミナー施設の利用料など ・eラーニングの利用料など |

|---|---|

| 他者に委託して教育訓練を行わせる費用 | ・委託先の講師の人件費 ・施設使用料の委託費 |

| 他者が行う教育訓練に参加させる費用 | ・授業料、受験手数料など |

これらにかかる教育訓練費が、前年から一定以上増加していれば、上乗せの税額控除を適用できます。

企業規模ごとの必要な増加率と、上乗せ控除率は、以下の通りです。

| 要件 | 上乗せ控除率 | |

|---|---|---|

| 大企業・中堅企業 | 教育訓練費+10% | 5% |

| 中小企業 | 教育訓練費+5% | 10% |

出典:経済産業省「中小企業向け賃上げ促進税制ご利用ガイドブック」

上乗せ要件の2つ目は、子育てと仕事との両立や、女性が活躍できる環境を整備した企業に対する優遇です。

具体的には、子育てサポート企業を認定する「くるみん」や、女性活躍推進企業を認定する「えるぼし」を取得すると、税額控除率が5%上乗せされます。

企業規模による控除率の差はありませんが、認定要件が、企業規模によって異なります。それぞれの要件は、以下の通りです。

| 企業規模 | 必要な認定 | 上乗せ控除率 |

|---|---|---|

| 大企業 | ・プラチナくるみん(プラチナくるみんプラスも含む) ・プラチナえるぼし のいずれか | 5% |

| 中堅企業 | ・プラチナくるみん(プラチナくるみんプラスも含む) ・プラチナえるぼし ・えるぼし(3段階目) のいずれか | |

| 中小企業 | ・プラチナくるみん(プラチナくるみんプラスも含む) ・くるみん(くるみんプラスも含む) ・プラチナえるぼし ・えるぼし認定(2段階目以上) のいずれか |

「くるみん」や「えるぼし」を取得するには、それぞれ育児休業の取得促進や、女性管理職の増加等の取り組みなどが求められます。

出典:厚生労働省「くるみんマーク・プラチナくるみんマーク・トライくるみんマークについて」

出典:厚生労働省「女性活躍推進法特集ページ(えるぼし認定・プラチナえるぼし認定)」

賃上げ促進税制は、企業規模や法人かどうかにかかわらず、すべての事業者を対象としています。

一方で、企業規模によって、要件や控除率が細かく区分されています。

賃上げ促進税制における、区分は、以下のとおりです。

| 大企業 | ・資本金1億円超かつ従業員数2,000人超の法人 ・従業員数2,000人超の個人事業主 |

|---|---|

| 中堅企業 | ・資本金1億円超かつ従業員数2,000人以下の法人 ・従業員数1,000人超~2,000人以下の個人事業主 |

| 中小企業 | ・資本金1億円以下の法人 ・従業員数1,000人以下の個人事業主 |

それぞれの区分ごとに、控除要件や、控除率を説明します。

なお、いずれの場合も、法人税額または所得税額の20%が、税額控除の上限となる点に、留意してください。

資本金1億円超かつ従業員数2,000人超の法人、または従業員数2,000人超の個人事業主は「大企業」として、以下の控除率が適用されます。

賃上げ促進税制の要件と控除率(大企業)

| 賃上げによる控除率 | 上乗せ要件1 | 上乗せ要件2 | すべてを満たした場合の 最大控除率 |

|---|---|---|---|

| 3%賃上げで10%控除 4%賃上げで15%控除 5%賃上げで20%控除 7%賃上げで25%控除 | 教育訓練費10%増加で +5%控除 | 子育てとの両立・女性活躍支援で +5%控除 | 35%控除 |

なお、適用事業年度終了時において、以下のいずれかに当てはまる場合、「マルチステークホルダー方針」の公表および届出要件が追加されます。

大企業・中堅企業のうち、一定の要件を満たす場合、「マルチステークホルダー方針」の公表および届出をしなければ、賃上げ促進税制を適用できません。

マルチステークホルダー方針とは、賃金引き上げ、教育訓練等の実施、取引先との適切な関係の構築などの方針を記載したものです。規定された様式に従って作成し、Gビズフォームで届け出る必要があります。

なお、Gビズは、1つのID・パスワードで様々な行政サービスにログインできるサービスです。近年では、補助金などを申請するためにアカウントが必要となるケースも多くあります。

出典:経済産業省「①大企業向け賃上げ促進税制」

出典:「GビズID」

資本金1億円超かつ従業員数2,000人以下の法人、または従業員数1,000人超~2,000人以下の個人事業主は「中堅企業」として、以下の控除率が適用されます。

賃上げ促進税制の要件と控除率(中堅企業)

| 賃上げによる控除率 | 上乗せ要件1 | 上乗せ要件2 | すべて満たした場合の最大控除率 |

|---|---|---|---|

| 3%賃上げで10%控除 4%賃上げで25%控除 | 教育訓練費10%増加で +5%控除 | 子育てとの両立・女性活躍支援で +5%控除 | 35%控除 |

大企業と同様に、以下のいずれかに当てはまる場合、「マルチステークホルダー方針」の公表および届出要件が追加されます。

資本金1億円以下の法人、または従業員数1,000人以下の個人事業主は「中小企業」として、以下の控除率が適用されます。

賃上げ促進税制の要件と控除率(中小企業)

| 賃上げによる控除率 | 上乗せ要件1 | 上乗せ要件2 | すべて満たした場合の最大控除率 |

|---|---|---|---|

| 1.5%賃上げで15%控除 2.5%賃上げで30%控除 | 教育訓練費5%増加で +10%控除 | 子育てとの両立・女性活躍支援で +5%控除 | 45%控除 |

さらに、中小企業は、法人税額または所得税額から引き切れなかった分について、5年間の繰越控除が認められます。

賃上げ促進税制を適用するために、事前申請などは必要ありません。

ただし、確定申告の際に、主に以下の書類を添付する必要があります。

詳細については、顧問税理士に確認するようにしましょう。

| 法人 | ・別表6(24):給与等の支給額が増加した場合の法人税額の特別控除に関する明細書 ・別表6(24)付表1:給与等支給額、比較教育訓練費の額及び翌期繰越税額控除限度超過額の計算に関する明細書 |

|---|---|

| 個人事業主 | ・給与等の支給額が増加した場合の所得税額の特別控除に関する明細書 ・給与等支給額及び比較教育訓練費の額の計算に関する明細書(付表1) |

出典:中小企業庁「中小企業向け賃上げ促進税制 よくあるご質問Q&A」

出典:国税庁「A1-1 申告書・申告書付表と税額計算書等 一覧(申告所得税)」

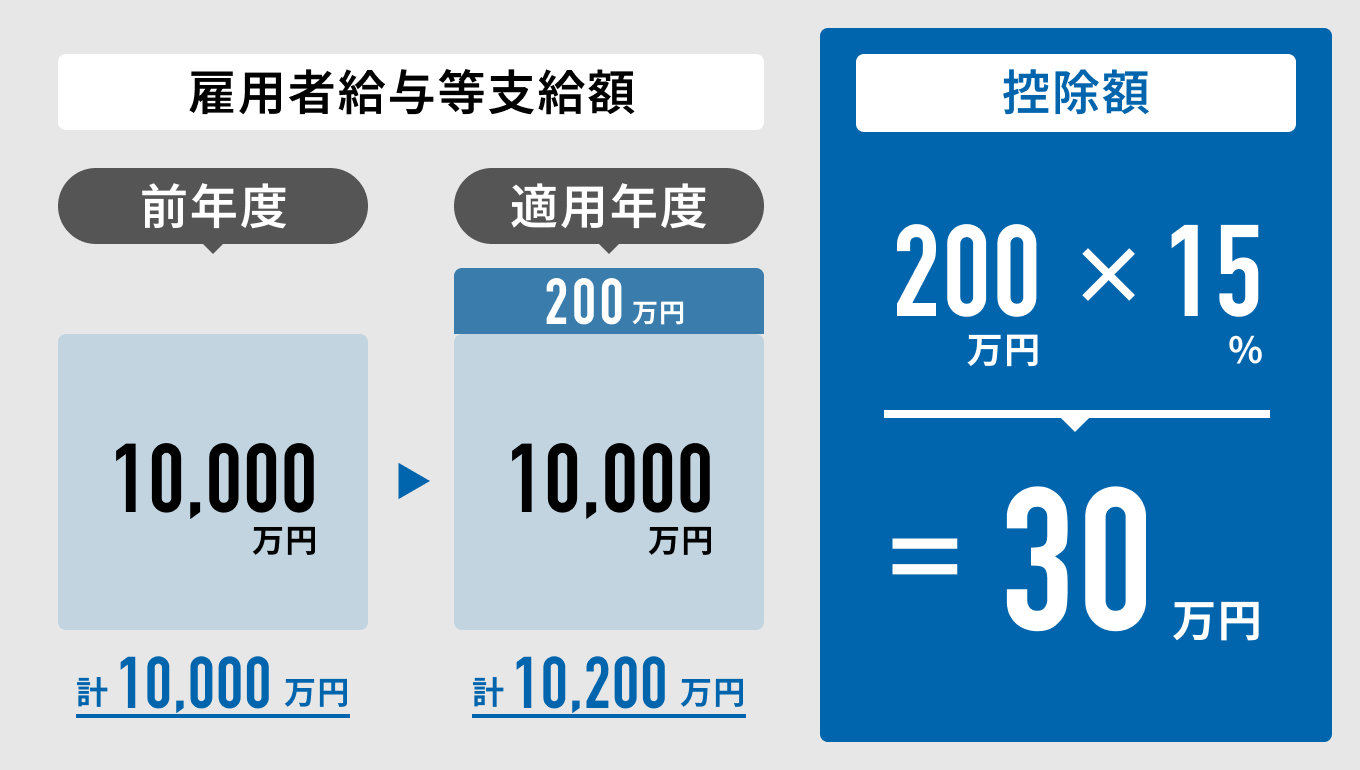

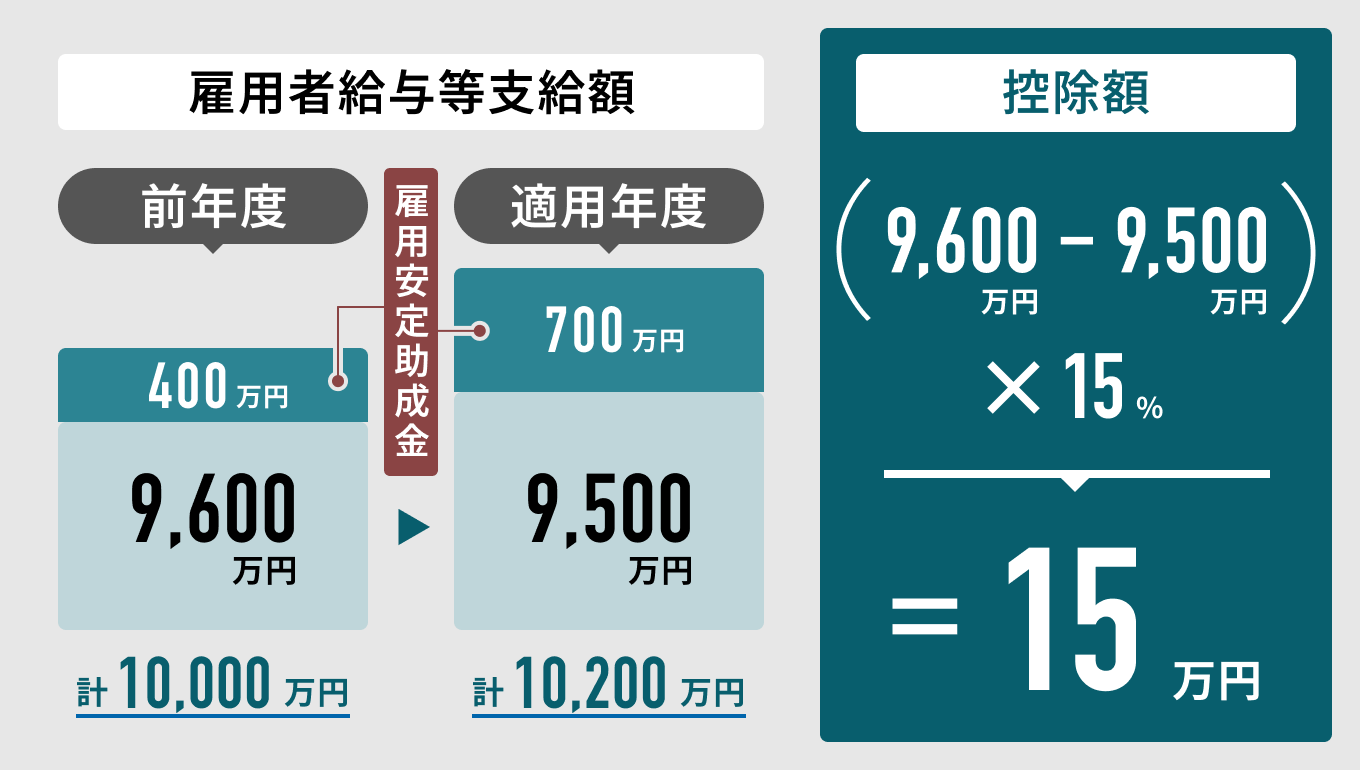

賃上げ促進税制の要件を満たしているか、また満たしているとして税額がどれだけ控除されるかは、以下のような手順で計算できます。

なお、計算に当たって用いる「給与等支給額」には、基本給だけでなく、賞与、各種手当など、給与所得に当たる金額がすべて含まれる点に、留意してください。

まず、賃上げ率が要件を満たしているか確認します。賃上げ率を確認する計算式は、以下のとおりです。

(今年の給与等支給額 - 前年度の給与等支給額) ÷ 前年度の給与等支給額 = 賃上げ率

次に、算出した賃上げ率が、賃上げ促進税制の要件を満たす場合、賃上げ率に応じた控除率を基に、実際の税額控除額を計算します。

この際、上乗せ要件を満たしているなら、その控除率も上乗せするのを忘れないようにしましょう。

実際の税額控除額の計算式は、以下のとおりです。

(今年の給与等支給額 - 前年度の給与等支給額) × 控除率 = 税額控除額

(経済産業省「中小企業向け賃上げ促進税制ご利用ガイドブック」を元にAGSコンサルティング作成)

なお、注意点として、厚生労働省の助成金である「雇用安定助成金」を受給している場合、受給額を給与等支給額から差し引く必要があります。

(経済産業省「中小企業向け賃上げ促進税制ご利用ガイドブック」を元にAGSコンサルティング作成)

賃上げ促進税制を適用するメリットとして、以下のような点が挙げられます。

それぞれについて、説明します。

従業員のモチベーションアップや、優秀な人材の確保・定着のためには、賃上げが欠かせません。

しかし、成長のために賃上げをしたくても、人件費の増加がネックとなって、賃上げに踏み切れないケースは多くあります。

そのような場合に、賃上げ促進税制を適用できれば、賃上げ分のコストの最大45%を税額から差し引くことが可能です。

賃上げ促進税制を適切に活用すれば、会社の負担を減らしながら賃上げを実施でき、自社の成長につながるでしょう。

賃上げ促進税制では、上乗せ要件として、従業員のスキルアップや、子育てサポート、女性の活躍推進への取り組みが求められます。

労働生産人口の減少によって、人材確保が難しくなっている中、従業員の生産性を高め、女性が働きやすい環境を作ることで、幅広い人材の採用と定着が期待できます。

賃上げ促進税制を適用する際の、主なデメリットや注意点は、以下のとおりです。

それぞれについて、詳しく解説します。

賃上げ促進税制で税額控除を受けられるのは、原則として、賃上げをした年度のみです。中小企業に認められた繰越控除を適用しても、最長5年です。

一方で、賃上げによって増えた人件費は、その後もずっとコストとなります。賃上げ促進税制の適用を目的に賃上げをした結果、会社の資金繰りが苦しくなっては本末転倒です

人件費の増加は、決して小さくないコストであることを踏まえ、長期的な視点に基づいて、賃上げを検討しましょう。

賃上げ促進税制は、所得税および法人税の税額控除を受けられる制度です。

つまり、赤字企業の場合、法人税額がそもそも発生しないため、賃上げ促進税制を適用しても、意味がありません。

あくまで、黒字体質の企業がさらなる業績向上に向けて賃上げをする中で、税優遇を受けられる制度だと認識しましょう。

なお、中小企業については、5年間の繰越控除ができるため、近い将来に黒字が見込めるのであれば、単年度が赤字であっても、税優遇の恩恵は受けられます。

賃上げ促進税制では、賃上げ額の最大45%を、法人税か所得税から差し引けます。

ただし、その上限は、法人税か所得税の20%と定められています。

せっかくの税優遇を無駄にしないために、賃上げ額が法人税・所得税額の20%を超えないように注意してください。

賃上げ促進税制は、賃上げにかかった人件費の一部を、法人税や所得税から差し引ける制度です。従業員の教育訓練や子育てサポート、女性の活躍支援に取り組むことで、上乗せ控除が受けられるほか、中小企業は使い残した税額控除を5年間繰り越すこともできます。

賃上げ促進税制は、適用要件などがたびたび変わりますので、最新の情報をチェックするようにしてください。

また、賃上げ促進税制の税優遇は、あくまで一時的であるのに対し、人件費増のコストはその後も継続するため、賃上げを検討する際には、将来的な収支を考慮して、総合的に判断するようにしましょう。