適切な経営判断を行うためには、自社の経営を把握・分析することが重要です。経営指標を正しく理解することで、自社の経営状況を客観視するために役立てることができます。この記事では会社経営者が知っておくべき経営指標と、その計算式、分析方法などを解説していきます。

2023.03.01(最終更新日:2024.02.01)

適切な経営判断を行うためには、自社の経営を把握・分析することが重要です。経営指標を正しく理解することで、自社の経営状況を客観視するために役立てることができます。この記事では会社経営者が知っておくべき経営指標と、その計算式、分析方法などを解説していきます。

2023.03.01(最終更新日:2024.02.01)

経営指標とは、会社の経営状況を表す指標のことです。

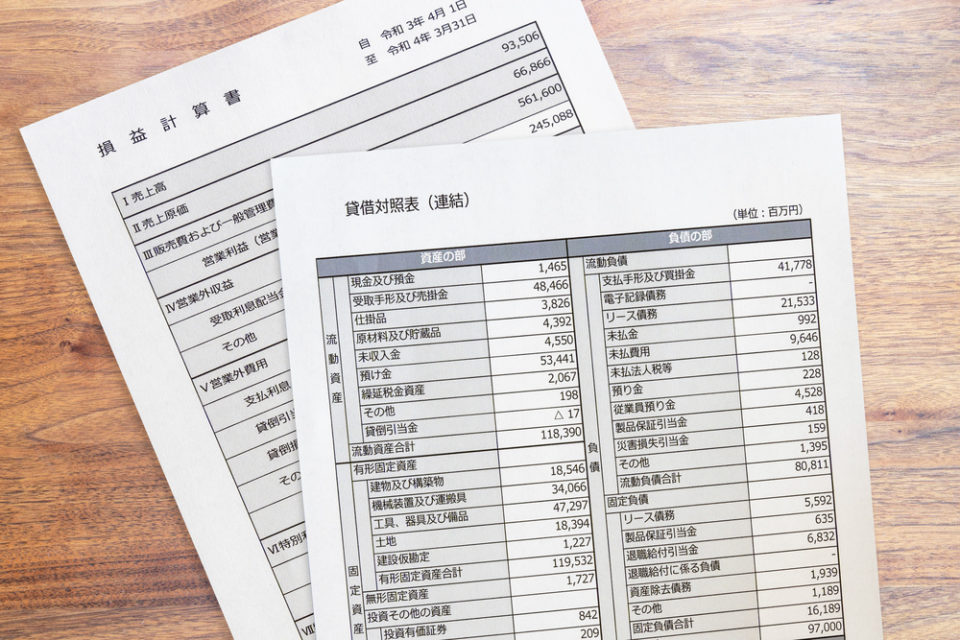

企業は、貸借対照表、損益計算書、株主資本等変動計算書、キャッシュ・フロー計算書など、さまざまな財務諸表を作成することで経営成績や財務状態を明らかにしています。しかし、前年より売上が増加している場合でも、経営状況が悪化していることがあります。そのような状況は、財務諸表の数字を見ただけではすぐに把握することはできません。

そのため、企業経営の状況を把握し、客観的な視点でとらえるためには、財務諸表上の内容を複合的に分析する必要があります。このように、財務諸表上に記載された数字を活用し、経営判断に必要な材料として有効な数値にしたものを経営指標とよびます。経営指標はさまざまな角度から経営状況を分析するために使われます。

経営指標にはさまざまな種類があり、分析したい内容によって使い分けることができます。

ここでは、会社経営にとって経営指標がどのような重要性を持つのか解説します。

会社を経営するうえでは、利益を上げることが重要です。しかし「今期の収益がプラスだから良い」と安心するのは早計です。プラスならばプラスになっている要因を分析し、今後の成長のために活かしていく必要があります。

反対に、マイナスならば自社の弱点を知り、克服していかなければなりません。自社の現状を把握することは、企業の持続的な成長にとって必要不可欠といえるでしょう。経営指標は表面上ではわからない自社の状況を把握するために役に立ちます。

経営計画とは、中長期的に企業が目指す目標であり、達成すべき数値や施策を明確化したものをいいます。経営計画は決算報告書のように作成義務はありませんが、社内の目標共有や適切な意思決定、課題解決の効率化など、さまざまなメリットがあります。

経営計画は実現不可能な高い理想を掲げるものではなく、合理的かつ実現可能な目標設定をする必要があります。そのため、経営指標を使って自社の経営状況を分析し、強みや弱みを把握することが重要です。経営指標は、企業経営の道しるべの役割を果たします。

企業の経営者は、日々さまざまな領域で経営判断を下しています。経営者による判断は自社の将来を左右し、間違えたりタイミングを逃したりするだけで企業は危機的状況に陥りかねません。そのため、経営者は常に自分の目で事業の状況をよく確認し、現状における自社の長所や短所を把握しなければなりません。

しかし、事業規模の大きな企業や、事業が多岐に渡る企業の場合、経営者一人では事業の状況を確認しきれない場合もあります。そういったときに、経営状況が具体的に数値化された経営指標が役に立ちます。

経営指標にはさまざまな種類があり、業種や業態、知りたい内容によって活用できる指標は異なります。ここでは、企業経営者が知っておくべき経営指標の一覧を、目的別に紹介します。

収益性とは、企業が利益を上げられるかどうかを意味します。収益性を分析するにあたっては、企業がどのくらい利益を上げているのかを確認するだけではなく、経営のために資本を有効活用しているかどうか、利益を生み出しやすい環境が構築できているかどうかも重要なポイントです。

いわば、事業の強みと弱みを知り、対策していくための分析といえるでしょう。ここでは、企業の収益性の分析に役立つ代表的な経営指標を紹介します。

「総資本経常利益率=年間の経常利益÷総資本の年平均×100」で算出されます。いかに総資産を有効に活用し利益を出しているかを見るための指標です。

総資本経常利益率が高いほど収益性が高いと判断でき、5%以上で良好、10%以上で超優良とみなされます。

「売上高総利益率=売上総利益÷売上高×100」で算出されます。売上総利益とは会社の売上高から売上原価を引いた数値であり、いわゆる粗利益と呼ばれる指標です。

この指標により、売上高に対して売上総利益が占める割合を知ることで、販売している商品やサービスがどれくらい利益を生み出しているかを把握できます。

いくら売上が高くても儲けにつながっていなければ意味がないため、あまりに低すぎる場合は原価や経費の見直しが必要でしょう。ただし、標準的な売上高総利益率は業種や業態によって大きな差があります。

「売上原価率=売上原価÷売上高×100」で計算される指標です。売上原価率が低い場合、原価をかけずに売上が出せていることを意味するため、収益性が高いといえます。

反対に、売上原価率が高い場合は、コストがかさみ利益確保が困難な状態にあるといえます。

「売上高営業利益率=営業利益÷売上高×100」の計算式で算出します。売上高営業利益率は、売上高に対する営業利益の割合を示しています。

つまり、売上高のうちどれくらいが営業利益として残るかを意味する指標となります。この指標がマイナスとなっている経営状況を本業赤字といい、本業を続けるためには大幅な改革が必要です。

「売上高販管費率=販売費および一般管理費÷売上高×100」で算出します。売上高販管費率は、売上高のうち販売費および一般管理費が占める割合を表した指標です。

販売費とは、人件費、広告宣伝費、物流費など会社が商品などを販売するために直接かかる費用のことをいい、一般管理費とは、会社全般の業務の管理活動にかかる費用を指します。

一般に、売上高販管費率が低ければ低いほど収益性が高くなる傾向にありますが、企業の経営戦略や成長フェーズによって大きく変動する数値であるため、販管費のうちどのような部分にお金をかけているのかを把握することが大切です。

「自己資本当期利益率=当期純利益÷(純資産-新株予約権-少数株主持分)×100」で算出する指標です。自己資本とは、株主から出資を受けて手に入れた「返済する必要がない資金」を意味します。

この指標は、自己資本を効率的に利用して利益を上げているかどうかを判断する数値です。10%を上回ると優良な企業だといわれますが、日本企業の平均は5%程度です。

安全性とは、企業の財政状況の安定性を指します。いくら利益が出ていても、返済能力を超えた債務を抱えた状態では、財政状況が良好とはいえません。企業の安全性を知ることで、返済余力の程度や将来の倒産リスクなどがわかるほか、事業投資が適切に行えているかどうかを判断する基準にもなります。

ここでは、企業の安全性を分析するにあたって役立つ経営指標を紹介します。

「流動比率=流動資産÷流動負債×100」で算出されます。流動比率とは、流動資産(1年以内に現金化が予定される資産)の流動負債(1年以内に支払いを要する負債)に対する割合をいい、企業の短期的な債務の支払能力(短期安全性)を見る尺度として使われる指標です。

流動比率が高い場合は、早期に現金化できる資産が多いことを示しているため、短期的な債務の返済能力があると判断されます。企業の規模や業種によって異なりますが、流動比率は120%以上あることが望ましいとされ、100%を下回っている場合は資金繰りが苦しい経営状況が想定されます。

「当座比率=当座資産÷流動負債×100」で算出する指標です。当座比率は流動負債に対して当座資産をどのぐらい保有しているかを示す数値です。当座資産とは、流動資産から棚卸資産を除外したものです。

棚卸資産は不良在庫やすぐに資金化できないものが含まれている可能性があるため、これを除外することで、流動比率よりも厳密な支払い能力の分析ができます。

「固定比率=固定資産÷自己資本×100」で算出します。固定資産とは「決算日から1年以内に回収が予定されていない資産」を指し、営業活動によって流通しない土地、建物、機械などの「有形固定資産」、特許権や商標権などの「無形固定資産」、「投資その他資産」が含まれます。

この指標の数値が100%を超えている場合、固定資産に投資する際に借金をしていることになるため、固定比率は低い方が望ましいとされています。以下で説明する固定長期適合率よりも厳しく安全性を判断する際に用いられます。

「固定長期適合率=固定資産÷(自己資本+固定負債)×100」で算出します。固定長期適合率とは、自己資本と固定負債の合計額に対して、固定資産がどのぐらいの割合になっているかを示します。

固定資産への投資が、自己資本とすぐに返済する必要のない固定負債で賄いきれているか否かを見る指標です。

「自己資本比率=自己資本÷総資本(他人資本+自己資本)×100」で算出します。自己資本比率とは、総資本における自己資本の比率を指した指標です。

自己資本比率が高いほど負債が少ないことを意味するため、財務健全性が高い企業と判断されます。

企業の活動性とは、資本を適切に運用し売上を増やす能力をいいます。活動性が高い状態は、少ない資本で大きく売上を上げられていることを意味します。

活動性が悪い場合は、事業の収益性や安全性に問題がなくても、古い在庫が残っていたり資産を有効に活用できていない可能性があり、あまり良い経営状態とはいえません。

ここでは、企業の活動性を分析するために必要な経営指標を紹介します。

「総資本回転率 (回)=売上高÷総資本(総資産)」で算出します。総資本回転率とは、総資本(総資産)の有効活用度合いを判断する指標です。

「総資本が回転する」とは、元手となるお金で商品を仕入れて売上をつくり、その売上によってできたお金で再度商品を仕入れて営業活動を行うことを指します。

このサイクル1回が総資本の1回転であり、総資本回転率が高いほど、総資本が効率よく活用されていることを意味します。

「流動資産回転率(回)=売上高÷流動資産」で算出します。「流動資産」とは、1年以内に現金化できる資産のことで、現金や預金、売掛金、受取手形などが該当します。

流動資産回転率は、流動資産を使ってどれだけ効率的に売上高を生み出しているか測定する指標です。商品を早い回転率で販売している場合流動資産回転率は高くなり、在庫や売掛金が増加すると流動資産回転率は低下します。

「固定資産回転率(回)=売上高÷固定資産」で算出します。固定資産回転率とは、固定資産がどれだけ効率的に売上高を生み出しているかを測定する指標であり、工場やオフィスなどの固定資産への投資が売上にどれだけ寄与しているか評価します。

この指標の数値が低い場合は、設備投資にお金をかけすぎている可能性があります。

「棚卸資産回転率(回)=売上原価÷棚卸資産」で算出します。「在庫回転率」とも呼ばれ、棚卸資産が1回転するのにどれくらいの期間がかかるのかを示した指標です。在庫は売れる分だけ置いておく状態が理想であり、多すぎても少なすぎてもリスクになります。

一般に棚卸資産回転率は高い方が良いとされますが、在庫が少なすぎるあまり販売機会を逃していないか注意する必要があります。

「売上債権回転率(回)=売上高÷売上債権」で算出する指標です。売上債権とは、顧客との取引で生じた営業上の債権のことをいい、受取手形や売掛金などを指します。

この指標の数値が大きいほど、売上債権回収までの期間が短く、回収サイクルが早いということになります。売上債権回転率の適切な範囲は会社規模や業種によって異なりますが、低すぎると回収に問題があるといえます。

「買入債務回転率=売上原価÷買入債務×100」で計算します。買入債務とは、買掛金と支払手形の合計であり、買入債務回転率は企業が買入れに対し効率的に支払っているかどうかを示す指標です。

買入債務回転率が低い場合は、買入れ先への支払が遅く、先延ばしているということを意味するため、資金繰りに問題があるとみなされる可能性があります。しかし、業界の慣習によっては支払いサイクルが数か月に及ぶ場合などもあるため、業種や業態によって適正な数値は異なります。

生産性は効率性とも言い換えることができます。つまり、事業運営のために費やしている費用が効率よく売上につながっているかどうかを判断します。生産性を分析するためには、現在の商品やサービスの競争力や、人件費や設備などへの投資効率を測ることが重要です。

ここでは、生産性分析に必要な経営指標を紹介します。

「売上高付加価値率=付加価値÷売上高」で算出する指標です。売上高付加価値率が高いほど、企業が原価に利益を上乗せできた(企業が価値を創造できた)ということを意味します。

付加価値の算出には控除法と加算法の2通りの方法があります。控除法では、販売した価値から原料を仕入れた時点での価値を差し引くことによって付加価値を求めます。

加算法では「付加価値=経常利益+人件費+賃借料+減価償却費+金融費用+租税公課」で計算され、さまざまな工程によって価値が生まれていることを示しています。

「労働分配率=人件費÷付加価値×100」で計算する指標です。人件費には給与のほか賞与や退職金、福利厚生費、研修教育費などが含まれ、企業が労働者一人当たりの人件費を多くかけるほど労働分配率は上がります。

この指標の数値が高い場合、従業員の満足度向上や離職率の低下などのメリットにもつながりますが、高い人件費が事業の足かせになる場合もあります。

一般に、飲食業などの労働集約型産業では労働分配率は高くなり、設備が重視される事業では労働分配率が下がる傾向があります。

「労働生産性=生産量÷労働者数」で算出されます。労働生産性には付加価値労働生産性と物的労働生産性の2種類があります。付加価値労働生産性では、労働者一人当たりが生み出した成果(粗利)を求めますが、物的労働生産性では作物や製品の個数や重量を成果物として考えます。

「資本生産性=付加価値÷有形固定資産」で算出します。資本生産性とは、保有している機械や設備、土地等の資本がどれだけ効率的に成果を生み出したかを測る指標です。

機械の稼働率や設備の利用頻度を上げることで、資本生産性は高くなります。

企業の成長性は、経営拡大の度合いや今後の可能性によって判断されます。企業の売上高や総資産などさまざまな指標を比較することで、企業がどれほどの成長力を持っているのかを測ることができます。

ここでは企業の成長性分析に必要な経営指標を紹介します。

「売上増加率=(当期売上高-前期売上高)÷前期売上高×100」で算出できます。売上増加率とは、当期の売上高が前期の売上高に比べてどれくらい伸びているかを表した指標です。売上は市場の状況や景気にも左右されるので、複数の対象期間を設定して比較することが重要です。

その他、季節による変化なども考慮する必要があります。

「経常利益増加率=(当期経常利益−前期経常利益)÷前期経常利益×100」で算出します。経常利益増加率とは、当期の経常利益が前期の経常利益に比べてどれくらい伸びているかを表した指標です。

経常利益増加率は、売上増加率とあわせて確認することが大切です。利益と売上がともに増加している場合は事業が順調に成長しているといえます。また、売上が減少しているにも関わらず利益が増加している場合も、原価などのコスト削減に成功している経営状況が考えられます。

「総資本増加率=(当期総資本−前期総資本)÷前期総資本×100」で算出します。総資本増加率とは、当期の総資本が前期の総資本に比べてどれくらい伸びているかを表した指標です。

一般に、この指標の数値が増加している場合は企業規模が拡大していると判断できます。ただし、増加していても借入や在庫が増えている可能性もあります。適切に成長性を分析するためには、どのような資産が増加しているのか追求することが大切です。

「純資産増加率=(当期純資産−前期純資産)÷前期純資産×100」で算出します。純資産増加率とは、前期と比べてどの程度純資産が増加したかを表す指標です。

純資産とは返済義務のない自己資本であるため、純資産が増加すればするほど安定性が増しているといえます。そのため、企業が借入に頼らず成長できているかどうか知るために重要な指標です。また、成長を目指す企業では3%以上あることが望ましいとされています。

経営指標を算出するには、財務諸表と呼ばれる書類が必要になります。財務諸表とは、1年間の企業の財務状況を報告する決算書類です。金融商品取引法上では財務諸表と呼ぶのに対し、会社法では計算書類と呼びます。

財務諸表は、提出する目的によって用意しなければならない書類が増減しますが、企業の経営状況を読み解くにあたっては、財務三表と呼ばれる「賃借対照表」「損益計算書」「キャッシュ・フロー計算書」が重要です。ここでは財務三表の性質と見方について解説していきます。

貸借対照表は、「資産」「負債」「資本(純資産)」の三部で構成されています。貸借対照表では、向かって左側に資産を、右側に負債と純資産を記載します。

左側の資産に該当する例としては、現金や商品在庫、建物、土地、無形の権利であり、右側の負債の部と純資産の部では資産を得るための資金の調達方法を示すので、左側と右側の合計額はイコールになります。

つまり、「資産=負債+純資産」の式が成り立つことになるため、貸借対照表は「バランスシート」(略して「B/S」)とも呼ばれています。

資産の部は、「流動資産」「固定資産」「繰延資産」の3つで構成されます。流動資産には現金・有価証券・売掛金などの現金化しやすい資産、固定資産には土地・建物・機械などの現金化しにくい資産が計上されます。

繰延資産は支出効果が1年以上になるものを指し、開業費や開発費などが該当します。繰延資産は資産の部に計上されてはいるものの、実際に企業が保有している資産とはいえないという特徴があります。

資産の部では「どんな目的・用途にお金を使っているか」が確認できると共に、現金化しやすい順に記載されているため、企業にどれだけ現金化できる資産があるのか知ることもできます。

負債の部には、将来返済する必要のあるお金を記載します。負債は1年以内に返済する予定の「流動負債」と、1年以上の長期間にわたって返済する「固定負債」の2つに分けられます。

負債の部を見れば「返さなければならないお金はいくらあるのか」がわかるだけでなく、返済期日が早いものから順に記載されているため、企業が資金繰りに困っていないかなど、経営の安定性がわかります。

純資産の部には、株主が会社に対して出資した資本金などを記載します。つまり「返済の必要がないお金がいくらあるのか」を表しています。

キャッシュ・フロー計算書は、名前の通り企業のお金(キャッシュ)の流れ(フロー)を確認するための書類です。略して「C/F」と呼ばれます。

キャッシュフローをしっかりと把握することで、キャッシュイン(入ってきた現金) と キャッシュアウト(出ていった現金)の時間差によって発生する資金ショートを防ぐことができます。

キャッシュ・フロー計算書は、「営業活動」「投資活動」「財務活動」で分類されています。

本業の営業活動によって生じた現金の増減を表します。現金が入ったか・減ったかを判断基準に、売上や売掛金回収、仕入取引などを計上します。プラスであれば「本業で儲かっている」、マイナスであれば「資金的に不安定な状態」と判断できます。

企業の投資活動に伴う現金の流れを表します。設備投資や有価証券の売買などの投資活動によって、現金がどのように増減しているかが把握できます。資産の売却などで資金を得ていればプラスになりますが、設備投資などをしているとマイナスになることが多いです。

事業のための資金調達、融資を受けた分の返済、配当金の支出など、営業活動や投資活動を維持するための財務活動におけるキャッシュの増減を示します。事業のためにどれくらいの資金を調達して、どのくらい返済したかがわかります。

損益計算書は、英語表記の「Profit and Loss Statement」を略して「P/L」とも呼ばれます。 損益計算書は、収益・費用・利益が記載されており、会社が「費用を何に使ったのか」「どれだけ売上があるのか」「どれくらい儲かったのか」といった経営状況を読み取ることができます。

損益計算書では、次の5つの利益を確認することができます。

粗利・粗利益とも呼ばれ、売上高から売上原価を差し引くことで算出できます。

本業の営業力によって獲得した利益です。売上総利益から販売費及び一般管理費を差し引くことで算出できます。

企業の利益を出す能力を表しており、営業利益が大きいほど本業がうまくいっている企業といえます。

営業利益が企業の本業で得られた利益であるのに対し、経常利益は本業以外の収益・費用をまとめた数値です。営業利益に「営業外利益」を加え、「営業外費用」を差し引いて求めます。

本業以外の活動も含め、企業がどれくらい利益や損失をあげているか、企業活動全体の成果を把握できます。

税引前当期利益は、その期に納めるべき税金を支払う前の利益額です。純粋な事業としてどれくらい利益が得られたかを表します。経常利益に特別利益を加え、特別損失を差し引いて算出します。

ただし、特別利益も特別損失も企業にとって例外的なものであるため、これらの大きさから業績の好不調はわかりません。

決算期における最終的な利益のことをといい、「純利益」とも呼ばれます。税引前当期純利益から法人税などの税金を差し引いて算出します。

当期利益は、企業の手元に最終的に残った利益になるため、この数字がマイナスであれば赤字ということになります。

経営指標を活用した経営分析にはさまざまな方法があり、企業経営の現状を効率よく把握できるため非常に便利です。

しかし、扱う商品やサービスが千差万別であるように、企業経営には一つとして同じパターンはありません。

経営指標はあくまで一般的な目安であるということを認識しておきましょう。ここでは経営指標を活用するうえでの注意点を解説します。

全ての経営指標を正常な範囲内で推移させれば、企業経営は安泰といえます。しかし、世の中にはあえて赤字経営にする企業や、当座比率が100%を下回っていても問題なく運営している企業が存在します。

業績が良く利益が出ている場合でも、役員や従業員の報酬を増やすことで経常利益率を下げ、法人税の負担を軽減したり従業員満足度を向上させたりする企業は少なくありません。また、事業の開始直後において市場シェアを獲得するために莫大な広告宣伝費を投入している場合のような、戦略的な赤字経営もあるでしょう。

このように、赤字だからといって良し悪しの判断はできません。経営方針や経営戦略によって、適正な数値は異なるためです。経営指標の基準値を満たしていることよりも、企業の目指すべき方向や考え方を考慮したうえで、分析するべき項目を厳選しましょう。

まずは経営指標の数字を読み、その数字の裏に隠れている意味や価値を考えることが、経営分析の本来の目的です。

財務諸表には企業を取り巻く外的要因や従業員満足度、将来的なリスクなどは現れません。このため、数字のみを分析するのではなく、その数字がなぜそうなったのか、現実の経営状況に則した分析が必要です。財務指標以外の情報やデータも積極的に入手し、総合的に経営改善を進めていくことが大切です。

財務諸表は、企業経営の過去の一定期間の「結果」を表したものです。経営指標を活用した分析を行う際は、現在の事業活動や組織のどのような部分が経営指標の数字に結びついたのか、現在・過去・未来についてしっかりと考えなければなりません。

「何が原因で業績が向上・悪化したのか」を追求し、その対策を講じなければ、経営分析を未来に活かすことはできないでしょう。経営指標はこうした分析の際に思い違いをしないための道しるべとなります。経営分析においては、将来の経営改善を目標にして、常に現状を把握することを忘れないようにしましょう。

企業を経営するにあたっては、日々の変化を見逃さず、注意深く判断する必要があります。しかし、表面上の数字を見ているだけでは、事業の深部で何が起きているか把握できません。

経営指標は、企業経営に関連するさまざまな数字に意味を持たせ、適切な経営判断に導いてくれる道しるべとなる指標といって良いでしょう。代表的な経営指標とその使い方を理解しておくことで、より客観的に自社の経営を見据えることができます。