2022年6月に、日本において「移転価格事務運営要領」の改正が行われました。本稿では、改正の内容を簡単に整理して紹介するとともに、ベトナムに関連法人を持つ日本法人にとって留意すべき事項を、現地法人の設立手続きにも触れながら解説します。

※本稿は、三菱UFJリサーチ&コンサルティング株式会社の情報サイト「BizBuddy」寄稿記事の転載となります。

2023.11.17(最終更新日:2024.02.01)

2022年6月に、日本において「移転価格事務運営要領」の改正が行われました。本稿では、改正の内容を簡単に整理して紹介するとともに、ベトナムに関連法人を持つ日本法人にとって留意すべき事項を、現地法人の設立手続きにも触れながら解説します。

※本稿は、三菱UFJリサーチ&コンサルティング株式会社の情報サイト「BizBuddy」寄稿記事の転載となります。

2023.11.17(最終更新日:2024.02.01)

2022年6月10日に、日本において「移転価格事務運営要領」の改正が行われ、2022年7月1日以降に開始される事業年度より、グローバルに事業展開をしている企業グループは、改正後のルールに則ったグループファイナンスの運営が求められることになりました。

本改正は、親会社である日本法人にとっては大変関心が高いようです。足元では本改正に伴う相談・支援事例が急速に増えていることからも、それは明らかです。

本稿では、本改正の内容を簡単に整理して紹介するとともに、ベトナムに関連法人を持つ日本法人にとって留意すべき事項を、ベトナム現地法人の設立手続きにも触れながら解説します。

ベトナムでプロジェクトを行おうとする外国投資家は、各省の管轄当局が発行する、当該プロジェクトに関するIRCを取得しなければなりません(当該IRCには投資家が受けられる優遇措置も記載されます)。IRCの取得後、外国投資家は承認プロジェクト実行のため、企業法に従って現地法人を設立することになります。具体的には、取得したIRCの写しを申請書類の1つとしてERCの発給申請を行い、当該ERCの発給を受けることとなります。IRCが「外国投資家に対して交付される対象プロジェクトに関する許可」であるのに対して、ERCは「企業の登録証」としての性質を有し、ERCの発給日が現地法人の設立の日とされます。

なお、書類の審査期間は下記のとおりとなりますが、審査に時間を要する案件や、複数の管轄当局による審査が必要な案件などは、それ以上の時間がかかる場合もあります。また、書類の不備や不足等により再提出を求められることもあるため、スケジュールにはある程度の余裕を見た対応が好ましいと考えられます。

IRCを取得して事業活動を行っている外資系企業は、総投資資本金と定款資本金の差額(借入資本)の範囲でのみ長期ローンを組むことができるとされているため、借入額がこれを超える場合にはIRCの変更が必要となります。また、借入枠は為替に影響される点も留意が必要となります。加えて、実務慣習として、総投資資本金に占める定款資本金の割合は15~20%といわれています。これを下回るような過度に小額の定款資本金設定は、事業運営上支障をきたすことになるので留意が必要となります。

上記のように「借入資本の範囲でのみ長期ローンを組むことができるとされていること」「実務慣習として、総投資資本金に占める定款資本金と割合は15~20%とされていること」、さらに、下の2.(2)で説明しますが「長期ローンは中央銀行へのローン契約登録が必要であり、機動性に欠けること」から、ベトナム進出時には市場調査に基づく事業計画の策定、特に損益計画と資金計画の策定が極めて重要になると考えられます。

つまり、ベトナムにおいて法人設立を検討するにあたっては、機動的かつ安定的な事業資金確保の観点から、必要資本がどの程度になるかを事前に把握することがポイントとなります。総投資資本金全体を意識した定款資本金の設定も必要です。事業運営上ギリギリの資金繰りを行うことは現実的でないため、余裕を持った総投資資本金の設定が求められます。

ベトナム現地法人の資金調達方法は、設立時の定款資本を除くと、主に現地での銀行借入、増資、または日本親会社からの借入(親子ローン)等に分けられます。今回は、特に事例の多い親子ローンのように、ベトナム現地法人が日本親会社から借入をする際の規制の概要を説明します。

ベトナムは、外国為替や外貨取扱いについて慎重な姿勢を継続しています。ベトナム現地法人は法が許容する範囲で実需に応じ国外から融資(ローン)を受けられますが、このようなローンは中央銀行が管理監督すると定められています。短期・長期を問わず、国外からの借入にあたっては、常に融資契約書(ローン契約書)を作成することが求められます。

ローンは、その借入期間に応じて「短期ローン」と「長期ローン」に分類され、借入金が利用可能な用途や、必要な手続きが異なります。

借入期間が1年以内のローンをいい、借入期間が短いため、用途は一般的に運転資金等に限られます。短期ローンを期限内に返済できず、借入期間が1年を超えてしまった場合には、長期ローンとしての登録が求められます。その登録の際には、管轄当局が短期ローン組成の適正性を過去に遡って審査する旨が規定されています。

借入期間が1年を超えるものは長期ローンとなります。借入金は運転資金に限らず設備投資等にも利用できるものの、ローン契約書に借入元本・支払利息の返済スケジュールを明記する必要があります。また、中央銀行へのローン契約登録を行わなければならない点も注意が必要です。

ローン契約の実施状況は、四半期ごとに中央銀行へ報告を行わなければならないとされています。報告期限は、ローン契約の期間やオンライン報告・書面報告の区別なく1月、4月、7月、10月となっています。

短期ローンは報告義務の存在が看過されがちですが、借入期間が長期化し長期ローンへの変更登録を行うこととなった場合には、中央銀行により短期ローン期間中の報告状況がチェックされることもあるため、留意が必要となります。

IRCを取得して事業活動を行っている外資系企業は、借入資本の範囲でのみ長期ローンを組むことができるとされているため、借入額がこれを超える場合にはIRCの変更が必要です。また、借入枠は為替に影響される点も留意が必要となります。

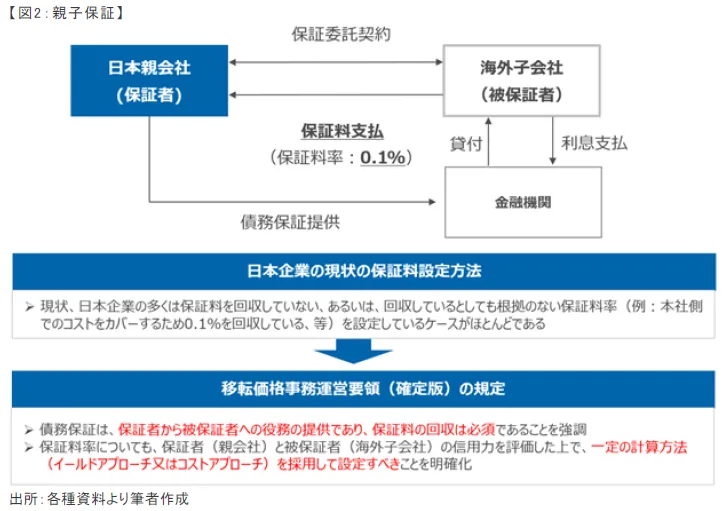

前述のとおり、2022年6月10日に本邦国税庁が、金融取引について改正版の移転価格事務運営要領(以下、「新指針」)を公表しました。新指針は、日本企業の多くが実施している親子ローン及び親子保証、大手企業の一部が既に導入しているキャッシュプーリングについて詳細な規定を置いています。

新指針は2022年7月1日以降の事業年度から適用開始(3月決算の企業に関しては、2023年4月開始の事業年度から適用)となり、企業や金融取引の規模を問わず一律に適用されることとなっています。しかし、現状ではほとんどの企業が新指針に則った金利・保証料等の設定を行えていないため、早急にこれらの見直しに着手することが重要です。

また、日本企業は、金融取引が自社の本業ではないこと等を理由に、グループ内で行われている金融取引の税務リスクを十分に管理できていない場合があります。さらに、グループ内余剰資金の有効活用及びガバナンス強化等に向け、本社がグループ企業で行われている金融取引をコントロールする、という視点が欠けているケースが多いのが実態です。

外資系グローバル企業の多くは、税務リスクの低減の観点のみならず、グループ内の余剰資金の有効活用、ガバナンスの強化、損益管理等の観点から、グループ企業が行っている金融取引を適切にコントロールし、最適化しています。

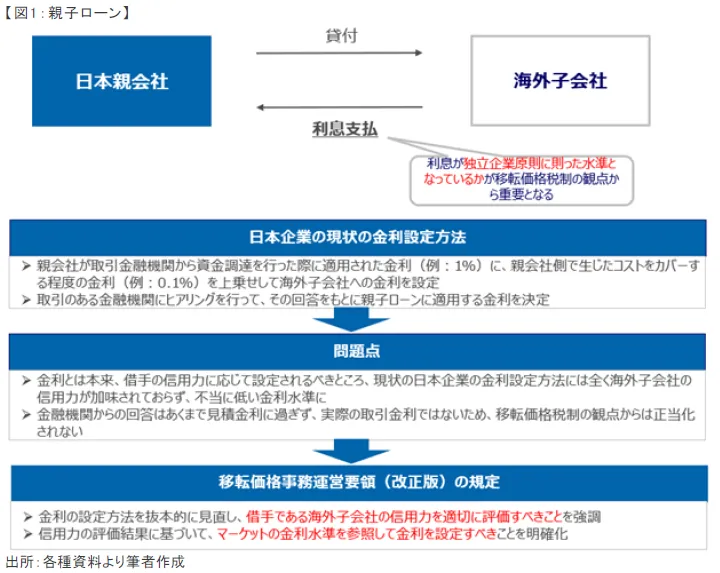

日本企業の親子ローンと親子保証における現状及び問題点と、新指針の関連規定について、それぞれ下の図1及び図2で説明します。

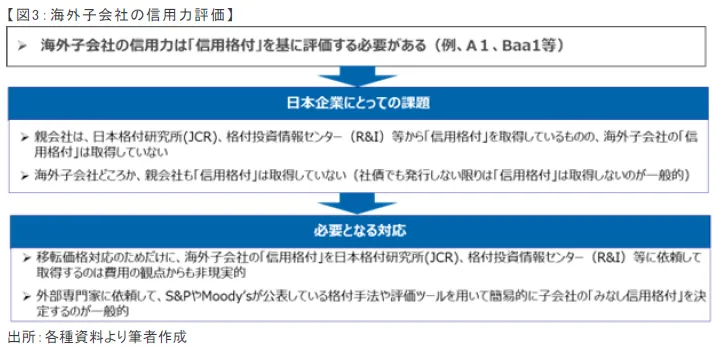

新指針は、借手である海外子会社の信用力を適切に評価することの重要性を強調しています。

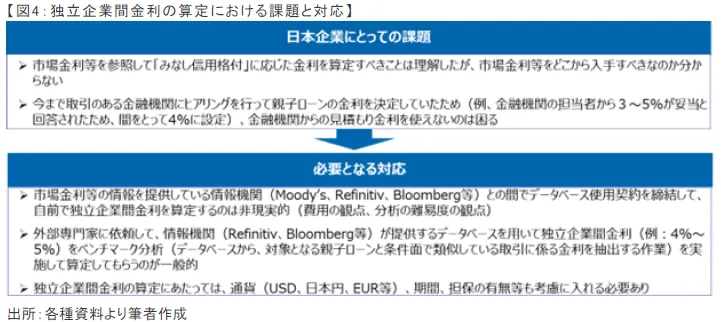

金融取引に係る独立企業間価格の検討を行う場合には、次に掲げる点に留意し、金融取引の対価の額が最も適切な方法により算定されているかを検討する必要があります(新指針3‐8より抜粋・要約)。

2.に記載のとおり、ベトナムでは国外からのローンは中央銀行が管理監督を行うこととされ、常に融資契約書(ローン契約書)を作成が必要となります。特に長期ローンについては、ローン契約書に借入元本・支払利息の返済スケジュールを明記するとともに、中央銀行へのローン契約登録を行わなければなりません。

つまり、3.のような新制度に沿った運用を行うためには、事前にベトナム現地法人の信用力の評価と、それに基づいた独立企業間金利の算定が必要になるということです。これは、親会社によっては貸付実行のかなり前から計画的に準備をしなければならないということを意味します。

3.の新制度は、2022年7月1日以降に開始する事業年度で新規に実行される親子ローン等(期間延長するものも含む)に対して適用されます。しかし、足元では新制度を把握しておらず、従来通りの社内ルールに基づいて長期ローンを実行し、事後的にローン契約の条件変更を行うケースも散見されます。その際、ベトナム現地法人では中央銀行への変更後のローン契約書に基づいた変更登録が必要になり、事務的にも負担が発生することとなります。

また、ベトナム税務当局にとっては、上記の条件変更を行うと、多くの場合はベトナム現地法人の所得が減少する結果となるため、税務調査対応時にその変更の根拠を厳しく言及されることが予想される点も留意が必要と考えます。

3.の制度改正自体は日本国内のルールの見直しになりますが、海外子会社へのローンを規制するものであるため、ベトナムのように海外からのローンについて特有のルールがある場合には、特に留意が必要となります。各企業においても、海外子会社へのローン実行時には適切な準備や対応が必要になるので、ぜひ参考にしていただければと思います。