SPC(特別目的会社)とはどのような法人で何のために設立するかについて解説しています。SPV(特別目的事業体)やペーパーカンパニーとの違い、SPCを設立する目的や活用方法、GK-TKやTMKといった代表的なスキームや導入するメリット・デメリットについても紹介します。SPCの活用方法について調べている方は参考にしてください。

2023.12.07(最終更新日:2024.02.01)

SPC(特別目的会社)とはどのような法人で何のために設立するかについて解説しています。SPV(特別目的事業体)やペーパーカンパニーとの違い、SPCを設立する目的や活用方法、GK-TKやTMKといった代表的なスキームや導入するメリット・デメリットについても紹介します。SPCの活用方法について調べている方は参考にしてください。

2023.12.07(最終更新日:2024.02.01)

SPC(Special Purpose Company)とは、特定の目的のために設立される法人で、「特別目的会社」と訳されます。親会社などの本体から必要な資産だけを切り離し、特定の事業のために資金調達を行い、運用するのが特徴です。

SPCの設立において企業のM&Aを目的とする場合には、買い手として資金調達を行い、対象企業の買収を実行します。また、不動産事業が目的の場合には、対象となる不動産を保有し、運用のため投資家から広く出資を募り、運用成績に基づき配当を行います。

SPCと類似したものに、SPV(Special Purpose Vehicle)があります。

SPVは投資を行う事業体の総称であり、このうち株式会社のような法人の形態をとるものがSPCです。SPVとしては、投資組合や信託などが挙げられます。

SPCはSPVの中の一形態で、主に企業買収や不動産事業の際に使われます。

SPCはペーパーカンパニーと混同されることがありますが、明確な目的を持って運用されているかどうかに違いがあります。

ペーパーカンパニーに法的な定義はありませんが、登記上存在はするものの、事業活動の実態がない会社を指すのが一般的です。

SPCも直接事業を行うわけではありませんが、M&Aのための資金調達など明確な目的を持って設立・運営されている点が、ペーパーカンパニーと異なります。

SPC法とは、SPCの設立を可能にするための法律である「特定目的会社による特定資産の流動化に関する法律」の通称で、1998年に成立しました。

その後、2001年に「資産の流動化に関する法律」と法律の名称自体が改められ、内容も不動産・指名金銭債権のみならず一般的な財産権までが対象となり、一般投資家による投資が容易になりました。

出典:金融庁公式サイト「特定目的会社による特定資産の流動化に関する法律の一部改正(第1条関係)」

出典:金融庁公式サイト「「特定目的会社による特定資産の流動化に関する法律(SPC法)」の改正」

SPCは、SPC法と会社法に基づいて設立可能です。SPC法は、特定目的会社(SPC)を設立することを目的にしていますが、会社法でも設立は可能となっています。会社法を根拠にする場合、株式会社や合同会社などを設立して資金調達を行います。

SPC法と会社法による設立会社の違いは、以下のとおりです。

| SPC法設立会社 | 会社法設立会社 | |

|---|---|---|

| 根拠法 | SPC法 | 会社法 |

| 資本金 | 10万円以上 | 1円以上 |

| 登録免許税 | 3万円 | ・株式会社15万円 ・合同会社6万円 |

| 届出 | 内閣総理大臣(財務局)に届出 | 登記のみ必要 |

| 役員 (最低数) | 取締役1名、監査役1名 | 取締役1名 |

| 事業開始 | ・資産流動化計画を作成 ・管轄の税務署に業務開始届を提出 | 設立後、すぐに事業開始 |

SPCを設立する目的は、主にM&Aや不動産事業を行うことです。それぞれの目的と活用事例について解説します。

M&Aを目的にSPCを活用する場合、まず買収に必要な資産を切り分けます。これにより親会社など本体の財政負担を避けられるため、倒産といった経営上のリスクを回避できます。M&AでSPCの果たす役割の例は以下のとおりです。

また、SPCを活用したM&Aでは、LBO(Leveraged Buyout)のスキームを使うことが一般的です。LBOとは、SPCが保有する資産により与信を受けた結果、金融機関から融資を得られた資金で企業を買収し、主にSPCと合併させる手法です。親会社の信用力は考慮されないことに加え、SPC自体がLBOの受け皿となるのが特徴です。

LBOでは、借入資金の返済は対象会社がSPCと合併して行うことが多いため、親会社は財政負担がなくリスクを抑えてM&Aを進められます。

SPCは不動産事業でも活用されることが多く、SPCに売却した不動産を担保に金融機関から融資を受け、資金調達を行うのが代表的な例です。不動産自体の価値のみではなく、将来生み出す収益を見込んで証券化し、投資家から資金を調達することもできます。

不動産事業を証券化すると、投資家の一人ひとりは小口であっても多く募ることで多額の資金を集められます。そのため、最初から大規模な資金を有していなくても、不動産事業や投資が可能になるのが特徴です。

証券化することで投資家は投資結果を利回りに換算できるので効果がわかりやすく、投資すべきかどうかの判断が容易になります。

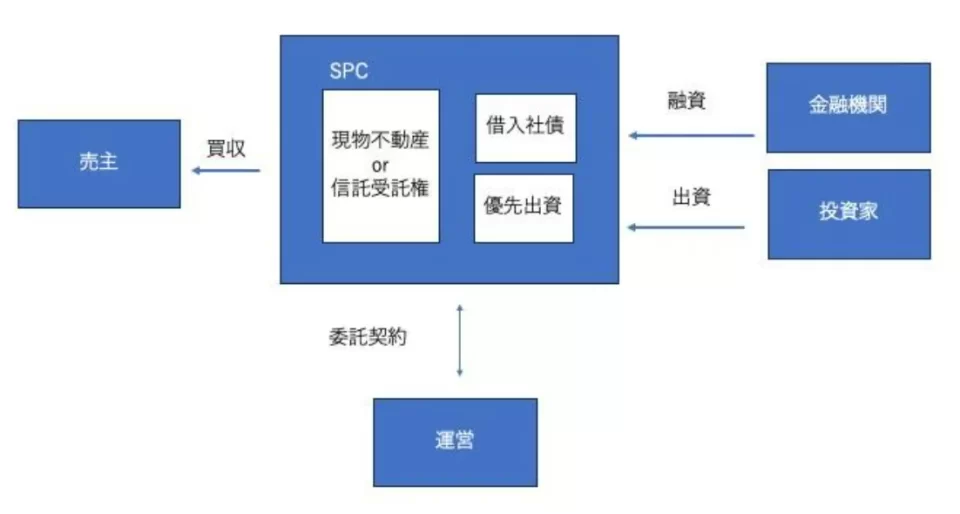

SPCは資産を流動化させるスキームで、金融機関からの融資や投資家からの出資を受け特定資産を管理して買収などを行い、取得した資産から得た利益から配当や返済を行うものです。なお、SPCの運営は委託するのが一般的です。

SPCの代表的なスキームとして、次の3つに分類されます。それぞれ詳しくついて解説します。

GK-TKは、合同会社(Godo Kaisha)と匿名組合(Tokumei Kumiai)契約を組み合わせたスキームです。

金融機関からの借入れや投資家からの匿名組合出資などにより資金を調達し、現物不動産や信託受益権を保有する合同会社を設立します。

スキームがわかりやすく、設立が比較的容易なことから、最も一般的な仕組みとなっています。

TMKは特定目的会社(Tokutei Mokuteki Kaisha)の略で、SPC法(資産流動化法)に規定される法人を設立して活用します。このスキームでは、TMKが金融庁に事前許可を受ける「資産流動化計画」に基づき、金融機関から融資を受けたり投資家から優先出資を受けたりするなどして資金調達を行い、現物不動産や信託の受益権を取得します。

TMKスキームは税法上の優遇措置を受けられるのがメリットです。しかし、特定目的会社で行う事業は資産流動化計画で承認を受ける必要があるため制約があり、計画を策定するコストや管理の手間も大きくかかるのが特徴です。

REITは、投資法人(Real Estate Investment Trust)の略で、”リート”と呼ばれます。REITが発行する証券は市場で取引されるため、一般投資家から広く資金調達を行うことが可能になります。金融機関からの融資や特定の投資家からの出資に限らず、事業を証券化することにより資金を広く集められるのがメリットです。

REITは、収益性の高い不動産投資などでよく使われているスキームで、長期的な運用に向いています。

M&Aや不動産事業でSPCを導入・活用するメリットはいくつかありますが、主に資金調達がしやすく、資産のオフバランス化ができることなどが挙げられます。詳しく解説します。

SPCを導入するメリットの1つは、資金調達がしやすいことです。

SPCは、本体とは切り離された特定の資産を保有し、これを担保に金融機関から融資を受けられます。同様に投資家からも資金調達が可能です。

資金調達する際の信用力は、SPCが保有する特定の資産や事業の収益力を基準に判断されるため、親会社の信用度は直接関係しません。対象が将来性のある事業や企業であれば、少ない元手で資金を集められるのが大きなメリットです。

切り離した特定の資産や借入れ・合併などで生じた負債を親会社から外す、いわゆるオフバランス化ができる点も大きなメリットといえます。

M&Aや不動産事業で負債が発生しても親会社の経営からは分離して処理できるため、財務状況を圧迫しません。

会社の財務状況を表す「財務諸表」については、以下の記事で詳しく解説しています。

財務諸表とは?財務三表の読み方や見方、分析方法をわかりやすく解説

前項のとおり、SPCは親会社の経営や財務状況から独立しているため、親会社が倒産しても影響を受けません。

SPCが受ける融資や出資はもちろん、買収した企業資産は、親会社の資産とは別のものと判断されます。

SPCでは親会社の信用力は重視されず、SPCで掲げる事業の将来性や収益性が適切に評価されるのが特徴です。

SPCは海外でも設立できるため、設立する国の法制度を利用できます。タックスヘイブンなど、設立国の制度が利用できるだけではなく、海外で事業を運営する場合にも有効です。

ただし、海外ではSPC設立が制限されたり、期待した効果が受けられないケースも存在します。海外での設立を検討している際は、専門家のアドバイスを受けるなど事前の情報収集が必要です。

SPCには、デメリットもいくつか存在します。

メリットだけではなく、デメリットも把握した上で選択肢とするのがおすすめです。

SPCを設立する際にデメリットとなるのは、手間とコストがかかることです。法人を設立するために適したSPCの設立方法を検討したり、金融機関や投資家から融資や出資を受けるための環境を作ったりする準備のほかに、運営を始めてから問題解決するにも手間がかかります。

また、SPC設立のために必要な関係者は多岐に渡ります。資金流動化計画の作成や事業開始届を提出するには、信託銀行や弁護士・公認会計士・税理士など、多くの関係者との調整が必要です。買収後、企業同士の事業承継や会計処理・許認可の維持取得などにも多くの労力がかかります。そして、関係者それぞれに対しての報酬も発生します。

M&Aなど特定の事業を行う際には、資金調達や運用の方法・合併などの手続きを踏まえて、SPCを設立するか既存の仕組みを活用するかの判断が必要になります。

SPCを設立してM&Aのために借入れを行うと、その返済義務はSPCに付随することになります。LBOによって買収を行うと、SPCと合併した新会社は、収益の中から買収資金を返済していくための資金繰りが必要です。

買収後は、返済に充てるためのキャッシュを確保しなければならないため、事業での収益確保や遊休資産(利用・稼働していない資産)の売却などを行い、経営の合理化を図る必要が出てくる可能性もあります。

SPCが受ける融資の状況によっては、多額の負債を抱えてしまう場合も考えられるため、借入金の返済に支障が出ないように、合併によるシナジーを十分に発揮することが大切です。

SPCは、自己資金が少ない状態でもM&Aや不動産事業などの運営が可能なスキームで、代表的なものは以下の3種類です。

SPCの与信判断は、親会社とは別の扱いとなり単独で行われるため、親会社だけでは実施が難しい場合でも金融機関や投資家からの資金調達がしやすくなります。資産のオフバランス化ができたり、親会社からの倒産隔離ができる点はメリットです。

一方、SPCを設立するには信託銀行や弁護士など、さまざまな専門家に作業を依頼しなければならないため、手間やコストがかかります。専門家への報酬のみならず、SPCを運営するためのコストも発生し、買収資金を返済するための負債を抱える可能性もあります。

また、企業買収を行う場合には、買収後の事業承継や会計処理・許認可の維持取得にも手間がかかります。M&Aや事業運用でSPCを活用する際には、SPCの目的に対してかかる手間やコストが見合うものか、SPCを活用して得られる収益をどの程度見積もるかなどを総合的に判断することが重要です。

SPCを設立する際には、当初設定した目的を達成するため、弁護士や税理士といった専門家と十分に協議をしながら準備を進めましょう。