消費税の「リバースチャージ方式」とはなにか解説しています。会計処理の仕訳や適用される取引はなにか、リバースチャージ方式が導入されるに至った背景や注意点、登録国外事業者制度とインボイス制度との関係についても紹介しています。

2023.09.01(最終更新日:2024.01.31)

消費税の「リバースチャージ方式」とはなにか解説しています。会計処理の仕訳や適用される取引はなにか、リバースチャージ方式が導入されるに至った背景や注意点、登録国外事業者制度とインボイス制度との関係についても紹介しています。

2023.09.01(最終更新日:2024.01.31)

リバースチャージ方式とは、買い手側、すなわち、お金を支払った側が消費税を申告・納税する制度のことです。

国境を越えて行われるデジタルコンテンツの配信等の役務提供に係る消費税を見直すために、2015年の税制改正によって導入されました。

なぜリバースチャージ方式が必要となったのか、導入前の課題と背景について解説します。

従来、国外事業者が行う電子書籍や広告等の配信事業については、消費税の課税対象ではありませんでした。

その結果、インターネットを介して電子書籍を国内事業者が配信すると消費税が発生するのに対して、国外事業者が配信する場合は、消費税がかからないという歪な状況となっており、消費税額の転嫁を要因とする価格競争の不均衡を是正する必要がありました。

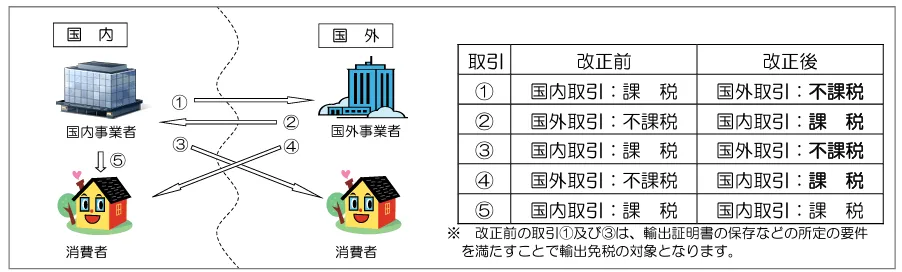

この不均衡を是正するために、電子書籍や広告等の配信などインターネットを介して行われる役務提供(これを電気通信利用役務等といいます)の国内取引の判定基準を、役務提供を行う者の所在地から役務提供を受ける者の住所に改正し、国外事業者が国内に配信する取引に消費税が課されるように変更されました。

引用元:国税庁「国境を越えた役務の提供に係る消費税の課税の見直し等について」

この電気通信利用役務等の国内取引判定基準の改正により消費税を課し、上記②の対国内事業者向け取引は、本来は売手側が消費税の申告・納税するものをリバースチャージ方式の導入によって、買い手側である国内事業者が消費税の申告・納税をすることになりました。

また、上記④の国内消費者向け取引は、国外事業者が消費税を申告・納税するよう、大きな改正がなされました。

リバースチャージ方式は、国外事業者との次の2つの取引に対して適用されます。

国外事業者が、他の事業者向けに行うインターネット上での広告の配信や、インターネット上のショッピングサイトサービスなどが該当します。

国外事業者である俳優が日本で映画や演劇に出演する場合や、国外事業者であるプロスポーツ選手が日本で大会に出場する場合などが該当します。

なお、国外事業者との電気通信利用役務や特定役務の提供取引において、リバースチャージ方式の対象取引かどうか、国外事業者に対象取引である旨を表示する義務が課されています。

参考:国税庁「国境を越えた役務の提供に係る消費税の課税の見直し等について」

リバースチャージ方式は、全ての事業者に適用されるわけではありません。

経過措置により、一般課税制度により申告する場合で課税売上高割合が95%未満である事業者にのみ、リバースチャージ方式での申告と納税が必要になります。

つまり、簡易課税制度により申告する事業者、課税売上割合が95%以上の事業者については、リバースチャージ方式による申告・納税の必要はありません。

ここでは、リバースチャージ方式で取引を行う場合、どのような仕訳になるのか説明します。

前提として、課税売上高の割合が90%であり、簡易課税制度の適用はないケースで考えていきましょう。

国内事業者のA社は、国外事業者であるB社が提供するインターネットサービスの手数料として、10,000円を支払いました。

請求書には、「リバースチャージ方式の対象となる」旨が記載されており、この取引は課税仕入れに該当するとします。

≪取引時≫

| 借方 | 貸方 | ||

|---|---|---|---|

| 支払手数料 | 10,000円 | 現金 | 10,000円 |

| 仮払消費税 | 1,000円 | 仮受消費税 | 1,000円 |

≪決算時≫

| 借方 | 貸方 | ||

|---|---|---|---|

| 仮受消費税 | 1,000円 | 仮払消費税 | 1,000円 |

| 雑損失等 | 100円 | 未払消費税 | 100円 |

課税売上割合が95%以上の場合や、簡易課税制度が適用される場合はリバースチャージ方式が適用されず、上記表の中の「下線の仕訳処理」は不要となります。

リバースチャージ方式を用いる場合の注意点について説明します。

リバースチャージ方式の対象となるのは、国外事業者から受けた役務の提供に限られます。

リバースチャージ方式が適用されるのは、国外事業者が行う、対事業者向け電気通信利用役務に限られます。

国内事業者が国外事業者から消費者向けの電気通信利用役務の提供を受けた場合、当分の間、当該役務の提供に係る仕入税額控除は制限され、国外登録外国事業者に該当するものについて限り、消費税の仕入れ税額控除をすることができます。

国外事業者との電気通信利用役務や特定役務提供取引において、事業者向けの取引に該当するのか判断が難しいものです。リバースチャージ方式の対象取引かどうかは、国外事業者が対象取引である旨を表示する義務があるため、その表示を基に判断すると良いでしょう。

出典:国税庁「いわゆる「消費者向け電気通信利用役務の提供」を受けた場合の仕入税額控除」

インボイス制度導入により、登録国外事業者制度が廃止されます。2023年9月1日時点で登録国外事業者だった者については、「登録国外事業者の登録の取消しを求める旨の届出書」を提出しない限り、適格請求書発行事業者の登録を受けたものとみなされます。

すなわち、サービスの提供を受けた国内事業者はインボイス制度開始後、インボイスの適格請求書に基づき消費税の仕入れ税額控除を行うことになります。

この経過措置で適格請求書発行事業者となった国外事業者は、適格請求書等に適格請求書発行事業者の登録番号を記載等することについて困難な事情がある場合、2023年10月1日から2024年3月31日までの間は、登録国外事業者名簿にある登録番号を記載することができます。

出典:国税庁「No.6118 国境を越えた役務の提供に係る消費税の課税関係について」

リバースチャージ方式は、本来売り手側に課される消費税の申告・納税義務を、買い手側に課す制度です。

国外事業者が行う、対事業者向けのインターネットサービスだけが、この方式の適用対象となっています。

一方、同じように国外事業者が、対消費者向けに行うインターネットサービスに関しては、インボイス制度導入により「登録国外事業者制度」が廃止されるため、適格請求書に基づき仕入税額控除の適用を判断すれば良いことになります。