ストックオプション(SO)とは

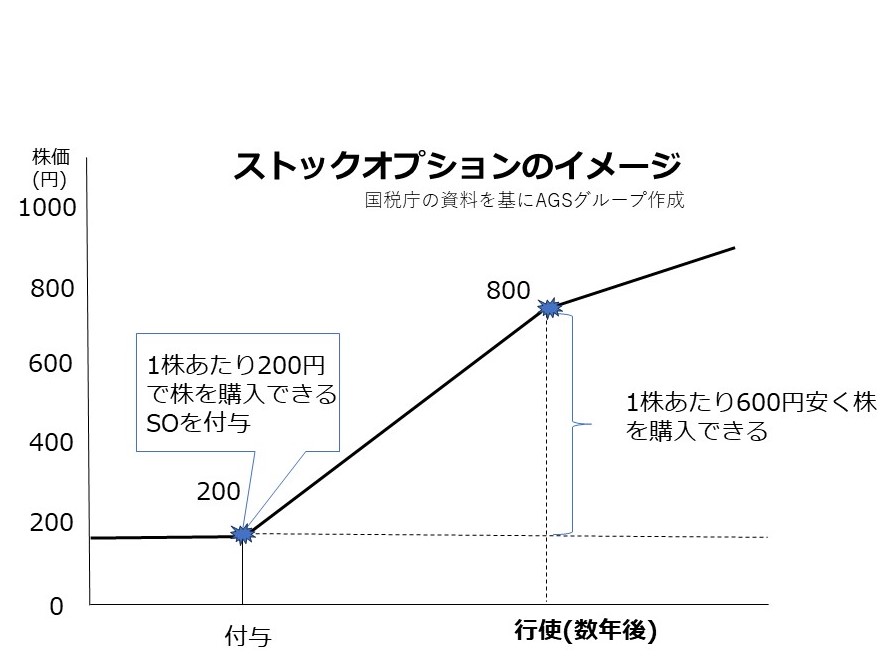

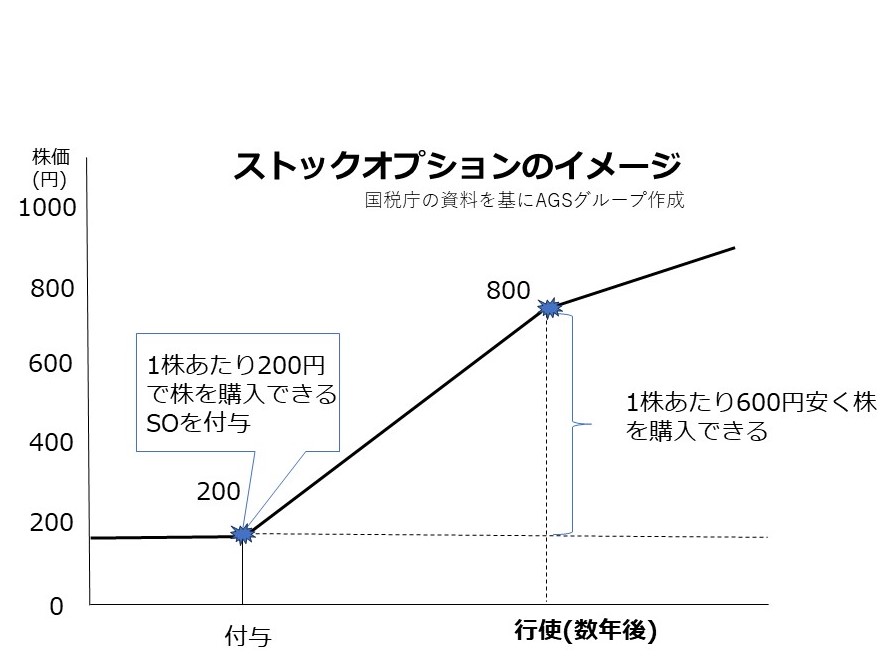

ストックオプション(SO)は、自社やその関連会社の役職員その他の関係者が、事前に定められた金額(権利行使価格)で自社株式を購入できる権利(新株予約権)です。有償または無償でSOの付与を受け、将来株価が上昇した時点でストックオプションの権利を行使した場合、権利行使価格と株価上昇分とに差があれば、その差額を利益として得られる報酬制度です。

権利行使価格200円で1株買える場合、その会社の株価が800円の時にSOを行使すると600円の利益が出ます。報酬額が企業の株価と連動するためインセンティブとして位置づけられ、手元に資金が少ないスタートアップ企業が優秀な人材を迎える際に、将来の追加報酬のために導入するケースがよくみられています。もし株価が下落しても権利を行使しなければ損失はなく、リスクが少ないことなどがメリットです。

SOの税務上の扱い

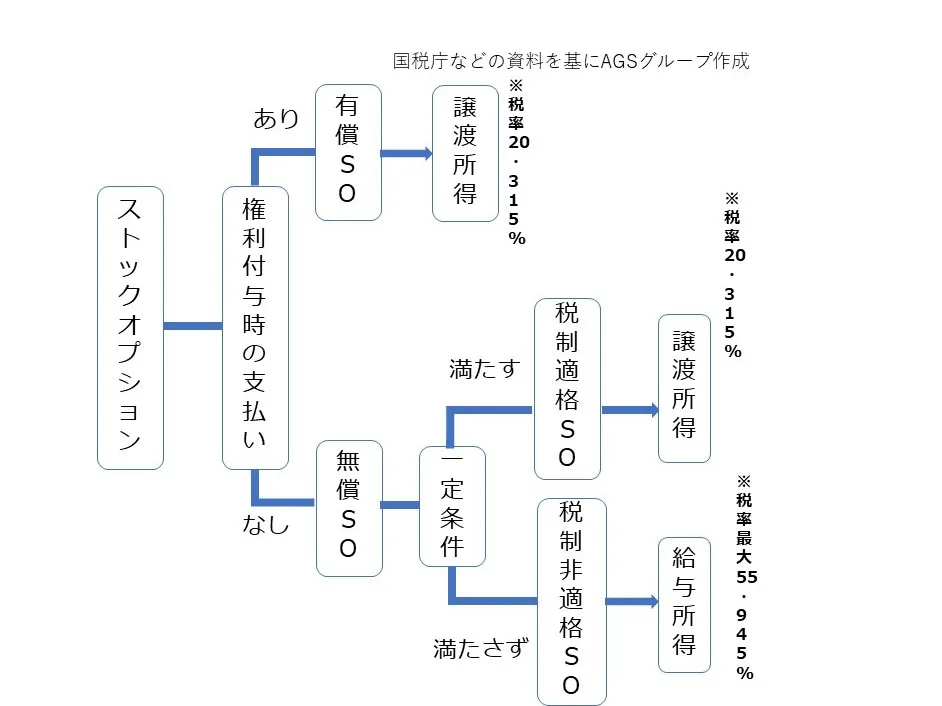

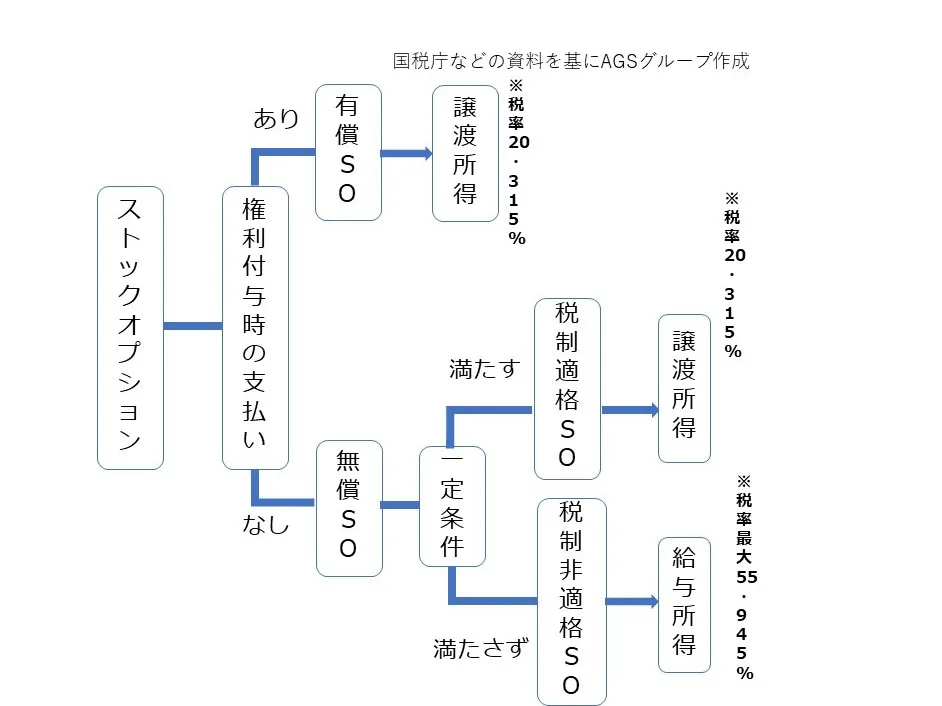

SOは、交付要件によって税務上の扱いも異なりますが、権利を得る際の金銭の支払いの有無によって、有償SOと無償SOに分けられます。有償SOは発行の際に購入者が発行価額を支払う必要があり、無償SOは金銭負担なく付与できます。

SOの税務上の取り扱いは以下のとおりです。

有償SO

役員や従業員など付与を受けた人が、発行会社にSOの発行価額を支払うことで権利を取得できます。SOを購入していることになるので、税務上は金融商品とみなされ、権利行使時に課税されず、譲渡時に「譲渡所得」として、税率は20.315%になります。

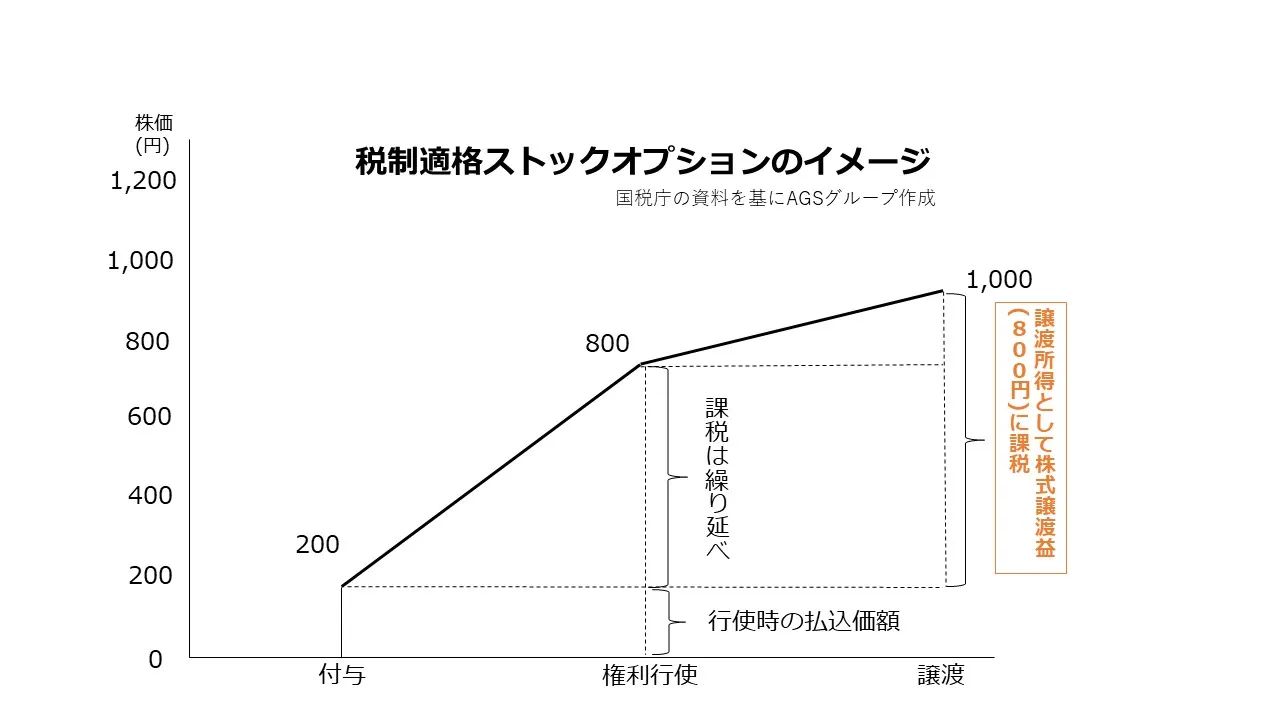

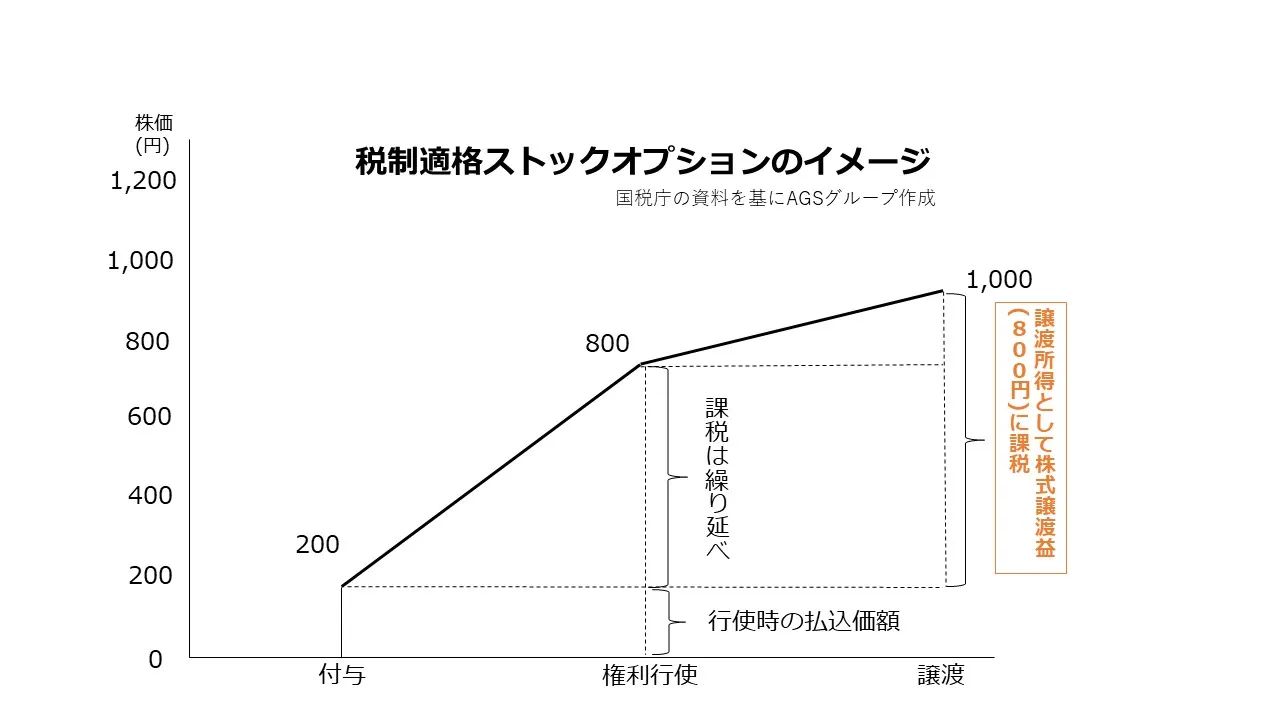

税制適格SO

一定の要件を満たすことで、税制優遇が受けられるSOです。権利行使時と株式の譲渡(売却)時にそれぞれ課税される税制非適格SOと異なり、税制適格SOの場合は、権利行使時の課税は繰り延べられ、株式を譲渡(売却)したときだけ「譲渡所得」として20.315%課税されます。譲渡(売却)時の株価から権利行使額を引いた800円が株式譲渡益となり、800円に対して課税されます。課税タイミングは株式の譲渡(売却)時の1回のみです。

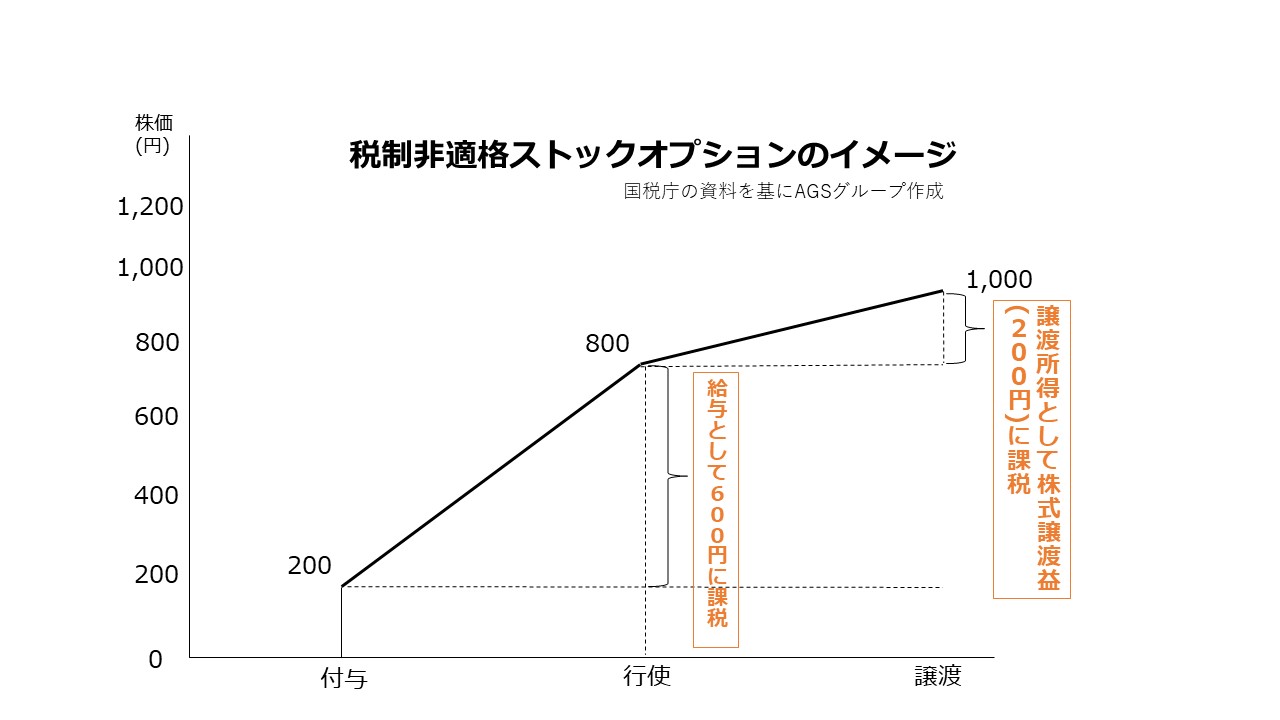

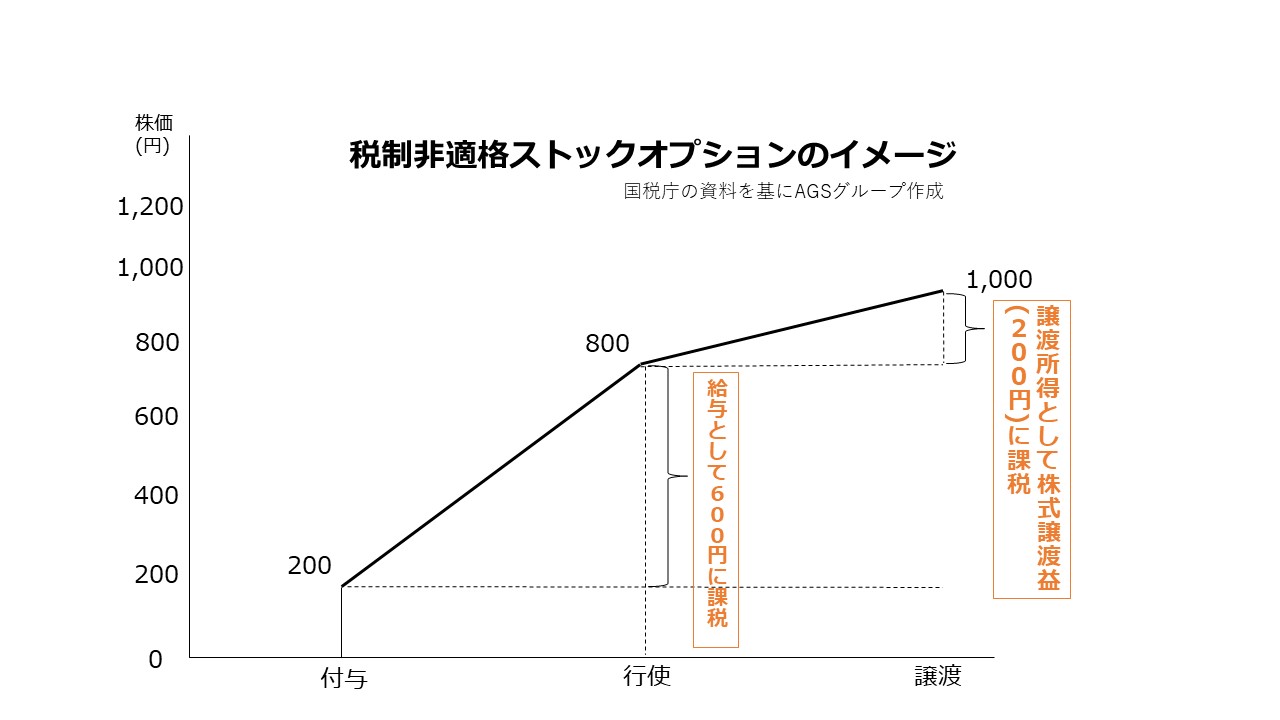

税制非適格SO

SO付与時には課税されませんが、権利行使時の時価が権利行使価格を上回っている場合、差額の利益は「給与所得」などとなり、所得税が課税されます。株式の譲渡(売却)の際にも、売却価格と権利行使時の差額利益分は「譲渡所得」として、所得税が課税されます。権利行使時にも給与所得などとして課税されるため、株予約権者にとって得られる利益は小さくなります。

税制改正大綱でストックオプション税制が拡充

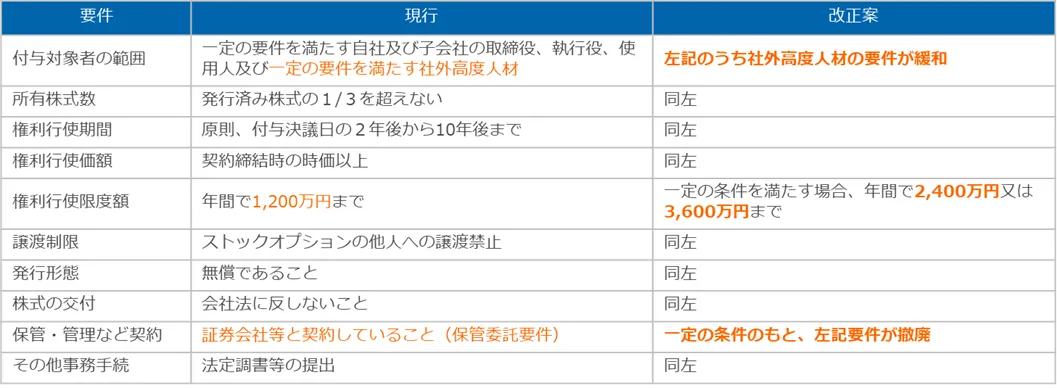

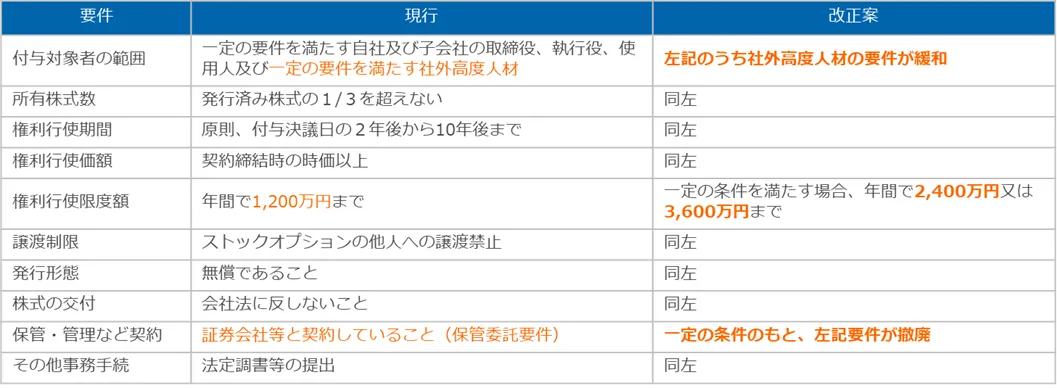

令和6年度税制改正大綱によってストックオプション税制が拡充され、税制適格SOの使い勝手が向上することになりました。権利行使限度額が従来の2倍または3倍に引き上げられるほか、付与対象者の範囲が広がるなど利便性が高まるように変更されます。

改正の内容

(1)年間の権利行使限度額の引き上げ

①設立から5年未満の会社について、権利行使限度額が1,200万円から2,400万円に引き上げられます。

②設立から5年以上20年未満の会社で上場後5年未満の会社について、権利行使限度額が3,600万円に引き上げられます。

③非上場会社で設立から5年以上20年未満の会社について、権利行使限度額が1,200万円から3,600万円に引き上げられます。

(2)保管委託要件の緩和

権利行使により付与される株式が譲渡制限株式であれば、証券会社への保管委託要件が緩和され、自社で管理することが認められるようになります。

(3)社外高度人材への適用緩和

中小企業等経営強化法施行規則の改正を前提に、社外高度人材がストックオプション税制の適用を受けるための要件が緩和されます。

①対象企業の要件の一つだった「新事業活動に係る投資及び指導を行うことを業とする者から最初に出資を受ける時点において、資本金が5億円未満かつ常時使用する従業員数が900人以下の会社であること」の要件が撤廃されます。

②上場会社の役員については「3年以上の実務経験があること」から「1年以上の実務経験があること」とされます。国家資格保有者や博士の学位を保有する者、高度専門職の在留資格を持って在留している者については「3年以上の実務経験があること」の要件が撤廃され、実務経験は問わなくなります。

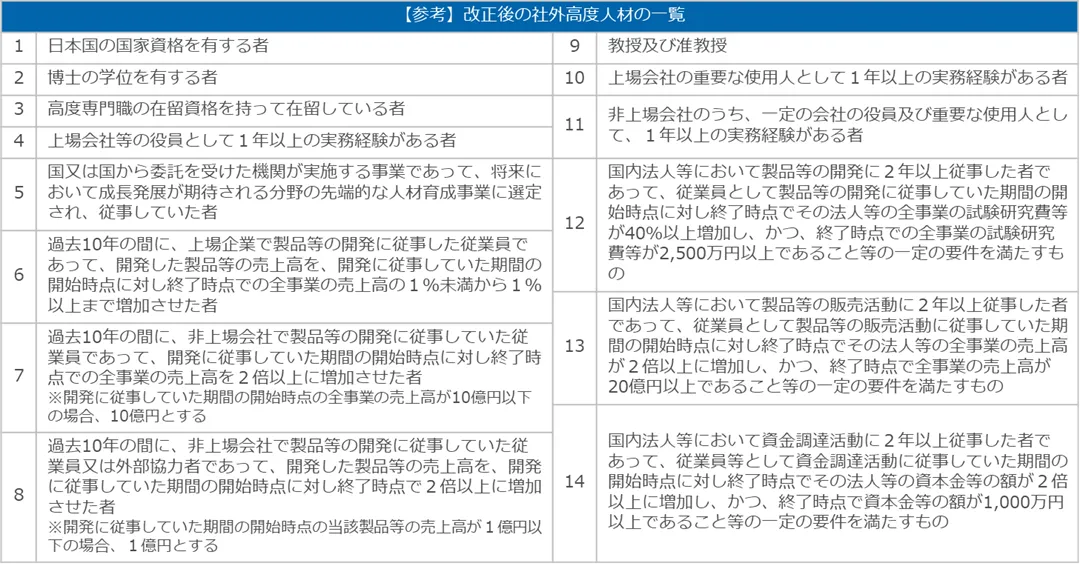

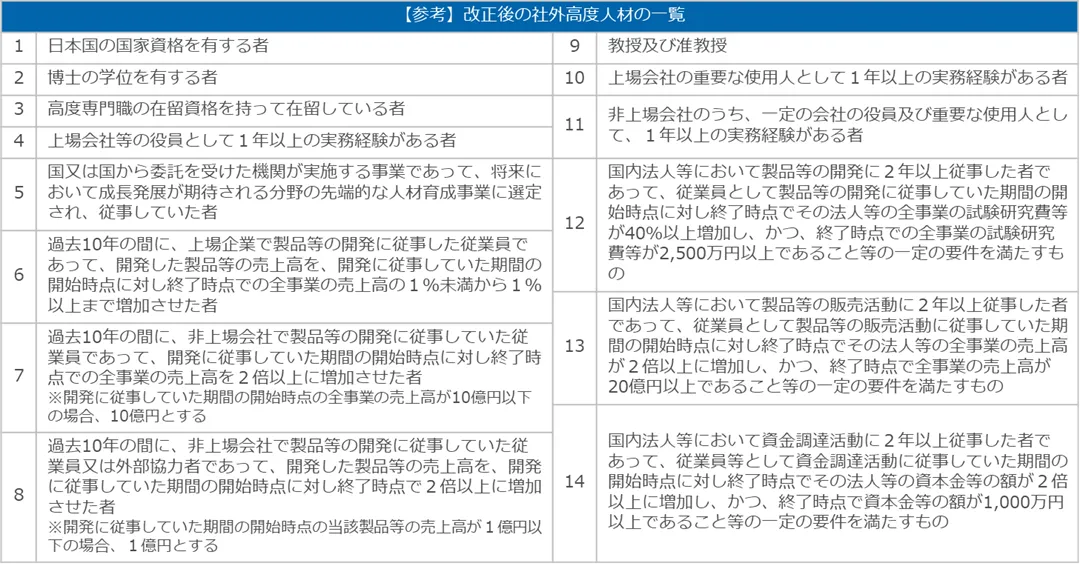

③従前の社外高度人材に加え、「教授・准教授」「非上場会社の役員・重要な使用人で1年以上の実務経験がある者」などが社外高度人材に含まれることになります。以下は、改正後に社外高度人材とされる者の一覧です。

セーフハーバールール新設で株価算定ルールが明確化

税制適格SOの要件を満たすためには、新株予約権の行使時の 1株あたりの権利行使価格が、SOの付与契約時の会社の株価以上である必要があります。非上場の企業がSOの導入を検討するにあたっては、市場による自社の株式の取引相場がないために株式の時価算定について様々な方法が考えられ、この要件をどのような評価方法を用いることでクリアするかが難しい課題となっていました。税務調査で権利行使価格が契約付与時の時価を下回ると評価され、税制適格SOの要件から外れるのを恐れた企業が、行使価格を保守的に高めに設定し、株価が上昇しても受け取れるインセンティブが少なくなる傾向にありました。

そこで国税庁は2023年7月、株価の算定ルールを改正租税特別措置法関係通達で新設し、原則方式のほか、スタートアップ企業などの未上場の株式については、財産評価基本通達に基づく特例方式で算定できるようにしました。上場準備会社は、上場するまでの期間は投資家から出資を受け、SO発行前後で増資した時の株価を権利行使価格とするのが実務として行われてきましたが、資金調達を行っても特例方式で算定した株価で、権利行使価格を低く抑えたままSOを発行できるようになります。

特例方式で算定した場合は、状況によっては権利行使価格を1円に設定して発行することができますし、これまで高い株価で権利行使価格を決めていた会社は、株主総会決議を通じて権利行使価格を下げることも検討することができます。

出典:国税庁「租税特別措置法に係る所得税の取り扱いについて」の一部改正について(法令解釈通達)

会計処理に注意

従来、非上場会社が税制適格SOを発行した際には、権利行使価格と株価の差額がないため、会計処理を行う必要がないとされていました。セーフハーバールールにより権利行使価格を決めた場合は、権利行使価格と株価に差額ができる可能性があるため、会計上は株式報酬費用として費用を期間按分して計上することになります。

一方で上場準備会社では、上場を条件に権利行使できるとしているケースもあり、SOの発行時点では行使時期が決まらないため、SO発行時に株式報酬費用として全額を一括計上することがあります。

今後の展開

主にスタートアップ企業に広がっていた信託型SOに対する国税庁の課税上の取扱いの見解を受け、税制適格SOの使い勝手は一部向上しましたが、制度自体は複雑になっています。制度の利用にあたっては、要件を満たしているかなどの確認がこれまで以上に必要です。

上場がある程度見込まれている企業であれば、権利行使価格を下げるメリットが大きいかもしれませんが、これからSOの付与を検討している企業は、会計上の処理や役職員のインセンティブを考慮すると、状況によって対応が分かれるでしょう。

セーフハーバールールの新設により、税制適格SOの活用が今後広がるのかなど動向が注目されます。SOの導入にあたっては、AGSグループでも支援していますので、検討されている方はお問い合わせください。